اوراق با درآمد ثابت به هر نوع اوراق بدهی اطلاق میشود که قرضگیرنده را موظف و متعهد میکند تا تحت برنامهی زمانی مشخصی، مبالغ معینی را به دارندهی آن اوراق پرداخت کند. سرمایهگذاری در این نوع اوراق همواره به عنوان کمریسکترین گزینهی سرمایهگذاری بوده است. اما اوراق قرضه که نوعی از اوراق درآمد ثابت نکات فنیای دارد که در این مقاله قصد داریم به یکی از آنها بپردازیم. دیرش یکی از مهمترین مشخصات اوراق قرضه است که به نرخ بهره وابسته است. بعضاً این مفهوم برای متخصصان حوزه به خوبی جا نیفتاده است. ما سعی کردهایم در این متن در آکادمی دانایان توضیح کاملی از دیرش ارائه کنیم و با ارائهی مثالی عددی مفهوم را منتقل کنیم.

دیرش (duration) چیست؟

معیار اندازهگیری حساسیت قیمت اوراق درآمد ثابت به نرخ بهرهی آن دیرش نام دارد. در واقع دیرش درصد تغییرات قیمت نسبت به درصد تغییرات نرخ بهره را محاسبه میکند. همچنین دیرش میتواند اندازهگیری کند که چند سال طول میکشد تا سرمایهگذار قیمت اوراق قرضه را از مجموع جریانهای نقدی آن اوراق بازپرداخت کند.

فرمول دیرش در اوراق قرضه

در رابطۀ فوق؛ C ارزش کوپن، r نرخ بهره، B ارزش اسمی (همان F در فرمول قبل)، Tزمان تا سررسید و P قیمت اوراق است.

این فرمول برای اوراقی است که کوپن مداوم ندارند و کوپن به صورت گسسته مثلاً هر سال یک بار پرداخت میشود. فرمول دیرش مشتق تغییرات قیمت نسبت به تغییرات نرخ بهره است. بهراحتی این فرمولها از طریق مشتقگیری دلتا r استخراج میشود. حالا فرمول مشخصی داریم که یک درصد تغییرات در قیمت نسبت به یک درصد تغییرات در نرخ بهره بهعلاوهی ۱ را نشان میدهد.

دیرش اوراق بدون سود (تنزیلی) برابر زمان تا سررسید میباشد. هر چه نرخ بهره در اوراق قرضهی کوپندار بالاتر باشد، دیرش کمتر خواهد بود. هر چه زمان تا سررسید بیشتر باشد، دیرش بزرگتر است. هرمقدار دیرش افزایش مییابد، ریسک تغیرات قیمت و بهتبع آن نرخ بازده مورد انتظار برای سرمایهگذاری در اوراق افزایش مییابد.

به طور کلی، هر چه دیرش بیشتر باشد، با افزایش نرخ بهره، قیمت اوراق بیشتر کاهش مییابد.

دیرش تعدیل شده چیست؟

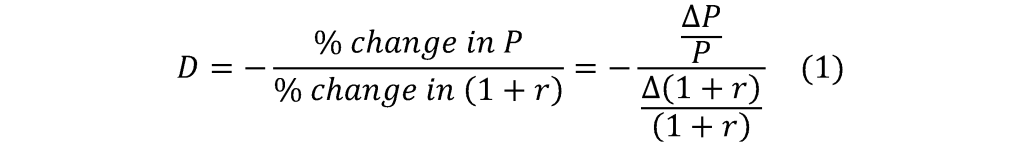

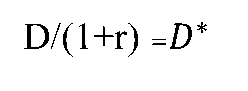

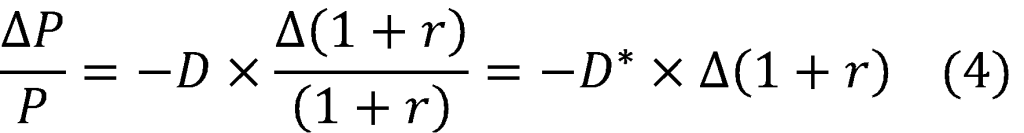

اگر بخواهیم درصد تغییرات در قیمت را به ازای تغییر یک درصدی نرخ بهره بدانیم از دیرش تعدیلشده استفاده میکنیم. برای محاسبهی دیرش تعدیلشده از فرمول (۱) استفاده میشود؛ دیرش تعدیلشده با *D نشان داده میشود و برابر

فرمول ۴ به این شکل بیان میشود که درصد تغییرات قیمت برابر است با دیرش تعدیلشده ضرب در تغییرات در ۱ بهعلاوهی نرخ بهره.

مثال دیرش در اوراق قرضه

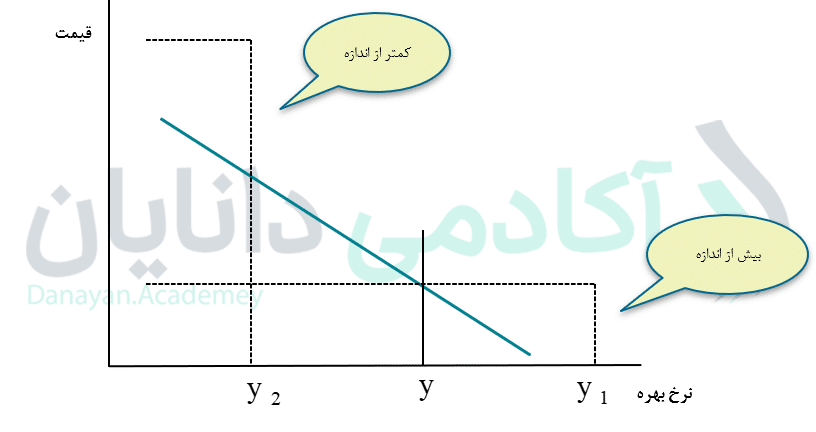

ارزش اوراق قرضهی ۲۰ سالهی دولتی با ارزش اسمی ۱۰۰۰ دلار و با کوپن سالانهی ۱۰ درصدی، به فرض اینکه نرخ بهره برابر با ۱۰ درصد باشد، برابر با ۱۰۰۰ دلار است. در این قیمت با استفاده از فرمول، دیرش تعدیلشده برابر با ۸٫۵۱ درصد خواهد بود. بنابراین، با استفاده از دیرش، اگر نرخ تنزیل دو درصد افزایش یابد، قیمت اوراق قرضه به صورت تقریبی ۱۷٫۲ درصد کاهش مییابد و اگر نرخ بهره دو درصد کاهش یابد، قیمت به صورت تقریبی ۱۷٫۲ درصد افزایش خواهد یافت. نقطه ضعف محاسبهی دیرش با فرمول بالا آن است که تغییرات قیمتی محاسبهشده توسط دیرش برای افزایش یا کاهش نرخ تنزیل به صورت یکسان محاسبه میشود، در حالی که تغییرات قیمتی به ازای افزایش در نرخ تنزیل کمتر از تغییرات قیمتی به ازای کاهش نرخ تنزیل است.

دیرش ابزاری برای اندازهگیری تغییرات به صورت خطی

دیرش مشتق اول تغییرات قیمت نسبت به تغییرات نرخ بهره است، و از اینرو تغییرات را به صورت خطی اندازهگیری میکند و نه به شکل غیرخطی. همانطور که در نمودار ۱ آمده، اگر نرخ بهره از نقطه y۱ به نقطه y۲ کاهش یابد، فرمول دیرش قیمتی کمتر از قیمت واقعی ارائه میدهد، چراکه نمودار قیمت و نرخ بهره غیرخطی است، ولی نمودار دیرش خطی صاف است. در مقابل اگر نرخ بهره از y۲ به y۱ افزایش پیدا کند، دیرش قیمت کمتری از قیمت واقعی به ما میدهد. بنابراین، در محاسبهی قیمت با فرمول دیرش کمی خطا وجود دارد. دیرش در اندازهگیری تغییرات بالا خوب عمل نمیکند و هر چه تغییرات کمتر باشد، دیرش دقیقتر خواهد بود.

چرا به آن دیرش میگویند؟

دیرش حساسیت قیمت اوراق قرضه به تغییرات نرخ بهره را اندازهگیری میکند، پس چرا به آن دیرش میگویند؟ اوراق قرضهای که مدت زمان سررسید طولانیتری دارد، قیمتی خواهد داشت که نسبت به نرخهای بهره حساستر است و بنابراین دیرش بیشتری نسبت به اوراق کوتاه مدت دارد.

برای مطالعهی بیشتر در این زمینه، کلیک کنید.