مفهوم ارزش، همیشه برای سرمایهگذاران از اهمیت ویژهای جهت حداکثر کردن سود، برخوردار بوده است. امروزه روشهای ارزشگذاری، توسعهی چشمگیری داشتهاند، بهطوریکه مجموعهای از مدلهای ارزشگذاریِ کاربردی تشکیل شده است. به وسیلهی آشنایی با صورتهای مالی و شناخت نوع فعالیتهای شرکتهای موردنظر، میتوان بهترین روش را برای ارزشگذاری انتخاب نمود تا ریسک کاهش و سود، افزایش یابد. در این مقاله به بررسی یک مدل ارزشگذاری تحت عنوان جریان نقدی آزاد سهامدار (fcfe) میپردازیم که اغلب مناسب شرکتهایی است که سود نقدی پرداخت نمیکنند.

مقدمهای بر جریان نقدی آزاد (FCF)

یکی از روشهای ارزشگذاری، ارزشگذاری مطلق (روش تنزیل جریانهای نقد تنزیل شده و خالص ارزش داراییها) است. در این روش ارزش فعلی جریان نقدی که در آینده وجود خواهد داشت، محاسبه و تنزیل میشود و برابر با ارزش فعلی دارایی در نظر گرفته میشود. جریانهای نقدی متفاوتی را میتوان برای محاسبات استفاده کرد که یکی از این جریانها، جریان نقد آزاد است. جریان نقد آزاد معیاری برای بررسی عملکرد شرکتها است. جریان نقدیای را نشان میدهد که پس از کسر همهی هزینهها، بدهیهای پرداخت شده و سرمایهگذاریها، جهت استمرار عملیات محاسبه میشود. این مدل خود شامل دو رویکرد دیگر میشود که عبارتاند از: جریان نقدی آزاد سهامدار (FCFE) و جریان نقد آزاد شرکت (FCFF).

دو جریان نقد دیگر که با استفاده از آنها میتوان ارزشگذاری را انجام داد عبارتاند از: جریان نقدی حاصل از پرداخت سود تقسیمی و درآمد باقیمانده. جریان نقد آزاد اغلب زمانی مورداستفاده قرار میگیرد که شرکت سود نقدی سهام را پرداخت نمیکند یا مقدار آن بسیار ناچیز است. ساختار شرکت به نحوی است که سرمایهگذار میتواند در روند سیاستهای شرکت تأثیرگذار باشد و ارزشگذاری از نگاه سهامداران عمده صورت میگیرد.

مقدار مثبت جریان نقد آزاد نشان میدهد که شرکت پس از پرداخت هزینهها و سرمایهگذاریها، دارای وجوه نقد مازاد است. از طرف دیگر، مقدار منفی نشان میدهد که شرکت درآمد کافی بهمنظور پوشش هزینهها و فعالیتهای سرمایهگذاری خود ایجاد نکرده است و میتواند علامت مشکلات زیادی باشد که باید مورد بررسی قرار بگیرند.

اگر با مفهوم ارزشگذاری آشنایی ندارید، پیشنهاد میکنیم تا قبل از مطالعهی کامل این مطلب، مقالهی مربوط به ارزشگذاری را مطالعه کنید.

جریان نقدی آزاد سهامدار (FCFE) چیست؟ برای کدام دسته از شرکتها کاربرد دارد؟

جریان نقد آزاد سهامدار یا جریان نقد آزاد حقوق صاحبان سهام که در زبان انگلیسی به آن free cash flow to equity یا بهاختصار FCFE میگوییم، جریان نقدیای است که یک کسبوکار تولید میکند تا بین سهامداران توزیع شود. این روش معیاری است که تحلیلگران اغلب تلاش میکنند با استفاده از آن، ارزش یک شرکت را محاسبه کنند. به دلیل عدم پرداخت سود یک سری شرکتها، این روش بهعنوان جایگزینی برای مدل تنزیل سود سهام یا DDM، محبوبیت پیدا کرده است. همچنین با استفاده از FCFE میتوان مقدار جریان نقدی را محاسبه کرد که در دسترس سهامداران خواهد بود، نه مقداری که به سهامداران پرداخت میشود.

برای محاسبه، وجه نقد ناشی از عملیات منهای مخارج سرمایه میشود، سپس بدهی خالص صادر شده را به آن اضافه میکنیم. بهطورکلی فرمول محاسبهی جریان نقد آزاد سهامدار عبارت است از:

جریان نقد آزاد سهامدار= جریان نقد عملیاتی – هزینههای سرمایهگذاری + افزایش خالص بدهی

دلیل استفاده از جریان نقد آزاد سهامدار چیست؟ چرا تحلیلگران ترجیح میدهند از این روش استفاده کنند؟

در عمل، بسیاری از تحلیلگران ترجیح میدهند از مدل ارزشیابی جریان نقد آزاد سهامدار (FCFE) استفاده کنند. این تحلیلگران فرض میکنند که ظرفیت پرداخت سود در برآوردهای جریان نقدی منعکس میشود. درحقیقت جریان نقد آزاد سهامدار، معیاری برای سنجش ظرفیت پرداخت سود سهام نیز به شمار میآید. تحلیلگران همچنین از مدلهای ارزشگذاری FCFE برای سهامی استفاده میکنند که سود پرداخت نمیکند، چرا که برای استفاده از مدل تنزیل سود سهام (DDM)، تحلیلگر باید زمان و مقدار اولین سود سهام و تمام سود سهام یا رشد سود سهام پس از آن را پیشبینی کند. انجام این پیشبینیها برای سهامی که سود پرداخت نمیکند، معمولاً دشوار است؛ بنابراین در چنین مواردی، تحلیلگران اغلب به مدلهای جریان نقد آزاد سهامدار متوسل میشوند.

نحوهی محاسبهی جریان آزاد سهامدار (FCFE)

محاسبهی FCFE با محاسبهی جریان نقدی عملیات (CFO) شروع میشود. جریان نقدی عملیات در بیان ساده، بهعنوان درآمد خالص بهاضافهی هزینههای غیرنقدی منهای سرمایهگذاری سرمایه در گردش تعریف میشود. همانطور که قبلاً اشاره کردیم. جریان نقد آزاد سهامدار، جریان نقدی دورهای است که برای توزیع بین سهامداران عادی در دسترس است. اینکه میگوییم برای توزیع بین سهامداران عادی در دسترس است، به چه معناست؟ کل جریان نقد عملیاتی (CFO) برای توزیع در دسترس نیست. بخشی از جریان نقد عملیاتی موردنیاز، برای سرمایهگذاری سرمایهی ثابت در طول دوره، در جهت حفظ ارزش شرکت و تداوم فعالیتهای آن تخصیص مییابد؛ این وجه برای توزیع بین سهامداران عادی در دسترس نیست.

فرمول استفاده از FCFE

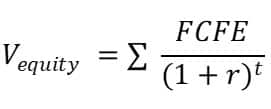

FCFE برای محاسبهی ارزش سهام استفاده میشود. ارزشگذاری به روش FCFE، شامل تنزیل FCFE مورد انتظار در آینده با نرخ بازده موردنیاز سهام است. در واقع برابر است با:

فرمول fcfe

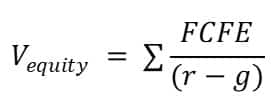

همچنین برای استفاده از مدل گوردون که در آن نرخ رشد مقدار ثابت و غیر صفر دارد (در مقالهی مدل تنزیل سود تقسیمی، توضیحی از آن را ارائه دادهایم)، ارزش سهام طبق این فرمول محاسبه میشود:

فرمول fcfe

Vequity= ارزش سهم

FCFE = جریان نقد آزاد سهامدار سال آینده

r = نرخ تنزیل

g = نرخ رشد

تفاوت جریان نقدی آزاد سهامدار (FCFE) و جریان نقد آزاد شرکت (FCFF)

جریان نقد آزاد شرکت، برابر با جریان نقدی قابل پرداخت به تأمینکنندگان منابع مالی و جریان نقد آزاد سهامداران، برابر با جریان نقدی قابل پرداخت به سهامداران، پس از پرداخت تمام هزینههای عملیاتی و مالی و اصل وامها و… و انجام سرمایهگذاریهای لازم است. در حقیقت جریان نقدی آزاد سهامدار، صرفاً جریان نقدی است که مربوط به سهامدار میشود ولی جریان نقد آزاد شرکت مربوط به سهامداران و سایر ذینفعان آن میشود.

تفاوت اصلی بین جریان نقدی آزاد شرکت و جریان نقدی آزاد سهامدار در این است که جریان نقدی آزاد شرکت تأثیر هزینهی بهره و انتشار خالص بدهی (بازپرداخت) را حذف میکند. درحالیکه جریان نقدی آزاد سهامدار شامل تأثیر هزینهی بهره و انتشار خالص بدهی (بازپرداختها) میشود. به همین دلیل مقدار جریان نقد آزاد شرکت بالاتر از جریان نقد آزاد سهامدار خواهد بود. بهگونهای که:

FCFF = FCFE – افزایش خالص در اصل تسهیلات مالی دریافتی

جریان نقدی آزاد شرکت (FCFF) بهعنوان جریان نقدی آزاد بدون اهرم نیز شناخته میشود و جریان نقدی آزاد سهامدار (FCFE) معمولاً بهعنوان جریان نقدی آزاد اهرمی شناخته میشود.

این دو جریان نقدی ارجحیت خاصی بر یکدیگر ندارند و برای اینکه تشخیص دهیم کدام یک از جریان های نقد آزاد مناسب استفاده است، باید بگوییم که نوع ارزشی که مدنظر تحلیلگران است تعیین میکند از کدام معیار جریان نقدی باید استفاده کرد. جریان نقد آزاد شرکت (FCFF) برای محاسبهی ارزش فعلی خالص (NPV) شرکت استفاده میشود و جریان نقد آزاد سهامدار (FCFE) برای محاسبهی ارزش فعلی خالص (NPV) و همچنین حقوق صاحبان سهام، مورد استفاده قرار میگیرد.

آیا نرخ تنزیل مورداستفاده در جریان نقد آزاد شرکت و جریان نقد آزاد سهامدار متفاوت است؟

همانطور که مدلهای ارزشگذاری، باتوجهبه جریانهای مورداستفاده در آنها، نرخ تنزیل متفاوتی خواهند داشت، جریانهای نقدی آزاد نیز با توجه به اینکه از جریان نقدی اهرمی یا جریان نقدی غیراهرمی، استفاده کردهایم، نرخهای تنزیل متفاوتی خواهند داشت.

اگر از جریانهای نقدی آزاد بدون اهرم استفاده شود، میانگین موزون هزینهی سرمایه (WACC) شرکت بهعنوان نرخ تنزیل استفاده میشود زیرا باید کل ساختار سرمایهی شرکت را در نظر گرفت و اگر از جریان نقدی آزاد اهرمی استفاده شود، هزینهی حقوق صاحبان سهام شرکت باید بهعنوان نرخ تنزیل استفاده شود، زیرا فقط مقدار باقیمانده برای سرمایهگذاران سهام را شامل میشود.

میانگین موزون هزینهی سرمایه (WACC) چیست؟

میانگین موزون هزینهی سرمایه، یکی از راههای رسیدن به نرخ بازده موردنیاز است، یعنی حداقل بازدهی که سرمایهگذاران از یک شرکت خاص میخواهند. در حقیقت میانگین موزون هزینهی سرمایه (WACC) همانطور که از نامش پیداست، نشاندهندهی میانگین هزینهی سرمایهی شرکت است که در آن به هر دسته از سرمایه به طور متناسب وزن داده میشود. منابع سرمایه شامل سهام عادی، سهام ممتاز، اوراق قرضه و هر بدهی بلندمدت دیگر میشود که این موارد در محاسبات میانگین موزون هزینهی سرمایه گنجانده میشود.

میانگین موزون هزینهی سرمایه، روشی متداول برای نرخ بازده موردنیاز است. زیرا بازدهی که دارندگان اوراق قرضه و سهامداران برای تأمین سرمایهی شرکت تقاضا میکنند را در یک عدد بیان میکند. اگر سهام یک شرکت، عمدتاً در حال نوسان باشد یا سرمایهگذاری در سهام یک شرکت ریسک بالایی داشته باشد، به دلیل تناسبی که بین ریسک و بازده باید وجود داشته باشد، سرمایهگذاران بازده بیشتری را طلب خواهند کرد؛ به همین ترتیب در اینگونه شرکتها، اغلب میانگین موزون هزینهی سرمایه، مقدار بالاتری خواهد داشت. مزیت اصلی میانگین موزون هزینهی سرمایه (WACC) این است که ساختار سرمایهی شرکت را در نظر میگیرد. برای مثال، اگر یک شرکت عمدتاً از تأمین مالی بدهی استفاده کند، WACC آن به هزینهی بدهی نزدیکتر از هزینه حقوق صاحبان سهام خواهد بود.

کاربرد جریان نقدی آزاد؛ آیا این روش معیار دقیقتری نسبت به سایر معیارها است؟

جهت تشخیص سودآوری یک واحد تجاری، صرفاً اتکا بهصورت سود و زیان انتخاب عاقلانهای نخواهد بود. به دلیل اینکه ممکن است اقلام صورت سود و زیان، برای نشاندادن سود دستکاری شده باشند، درحالیکه در واقعیت شرکت توان ایفای تعهدات خود را نداشته باشد. ممکن است قیمت واقعی سهام با قیمت برآوردی که از این اطلاعات بهدستآمده است، تفاوت داشته باشد. همچنین اگر سود سهام تقسیمی به طور قابلملاحظهای با توان پرداخت شرکت متفاوت باشد، سهامدار عمده قادر است کنترل شرکت را به دست بگیرد و متناسب با توان شرکت، سود سهام پرداخت کند. بنابراین به نظر برخی تحلیلگران، جریان نقدی آزاد، شاخص بهتری برای بررسی سوددهی شرکت است.

البته جریان نقدی آزاد معیار دقیقتری نسبت به سود قبل از بهره و مالیات (EBITDA یا EBIT) و درآمد خالص (net income) است. به دلیل اینکه هزینههای سرمایهای بزرگ و تغییر وجه نقدی که به دلیل تغییر در داراییها و بدهیهای عملیاتی به وجود میآیند را حذف میکند. همچنین، معیارهایی مانند سود قبل از بهره و مالیات و درآمد خالص شامل هزینههای غیرنقدی میشود که جریان نقدی واقعی یک کسبوکار را نادرست نشان میدهد.

جمعبندی

امروزه مدلهای متفاوت و کاربردی جهت محاسبهی ارزش یک سهم، دارایی یا شرکت، ایجاد شدهاند. هرکدام از این مدلها بهتناسب کاربردشان و نیازی که واحد تجاری دارد، انتخاب میشوند تا فرآیند ارزشگذاری صورت بگیرد. روش جریان نقد آزاد سهامدار نیز با توجه به اینکه یک سری شرکتها سود تقسیمی ندارند یا اینکه محاسبهی سودشان دشوار است، مورد استفاده قرار میگیرد. در این مقاله، به بررسی این روش کاربردی، نحوهی محاسبهی آن و تفاوت آن با جریان نقد آزاد شرکت پرداختیم.

برای دسترسی به سایر محتواهای آموزشی و تحلیلی وارد صفحهی اصلی شوید.