طبق محاسبات و مقایسههای آماری، میتوان گفت سرمایهگذاری در بازار سرمایه در چند سال اخیر، عایدی قابل توجهی نسبت به سایر بازارهای رقیب، برای فعالان با دانش سرمایهگذاری داشته است. از جمله مباحث مهم دانش سرمایهگذاری تحلیل بنیادی با همان فاندامنتال شرکتهای مدنظر بوده که تحلیل افقی صورتهای مالی مفهومی محوری در آن است.

سؤالی که خصوصاً ذهن اکثر علاقهمندان به بازارهای مالی را درگیر میکند این است که آیا مسائل تحلیلی فراگیر در بازار سرمایهی ایران نیز کاربرد دارند و میتوان به آن اتکا کرد یا خیر؟ اگر پاسخ بله است نحوهی انجام صحیح تحلیل و خصوصاً تحلیل افقی صورتهای مالی که در این مقاله مدنظر ما است، چگونه خواهد بود.

ما در این مقاله قصد داریم تا ابتدا به توضیح تحلیل افقی و روش انجام آن و سپس مطرح کردن مزایا و معایب تحلیل افقی بپردازیم و در انتها با انجام تحلیل افقی برای یک نماد بورسی ایران به درک بهتری از این مسئله دست پیدا کنیم.

هدف از تجزیه و تحلیل صورتهای مالی

ما در تمامی مراحل زندگی همواره در معرض انتخاب قرار میگیریم و دائماً در حال انتخاب بین موضوعات مختلف هستیم. بازارهای مالی نیز طبیعتاً از این قائده مستثنی نیستند. ما سعی داریم تا با استفاده از ابزارهای موجود انتخابهای خود را بهینه کنیم و خطاهای آن را کاهش دهیم. یکی از این ابزارها در بازارهای مالی بیشک صورتهای مالی شرکتها هستند. ما با هدف انتخابهای بهتر و پربازدهتر در بازارهای مالی به سراغ تجزیه و تحلیل صورتهای مالی میرویم. تجزیه و تحلیل صورتهای مالی عمدتاً به دو گروه افقی و عمودی تقسیمبندی میشوند.

کاربرد تجزیه و تحلیل افقی صورتهای مالی

تجزیه و تحلیل افقی صورتهای مالی برای مقایسهی بین دادههای تاریخی صورتهای مالی مثل نسبتها و یا قلمهای مختلف، در دورههای زمانی مختلف استفاده میشود. این اقلام و نسبتها را میتوان به شکل مطلق و یا به صورت درصدی بیان کرد که پیش از انجام این کار باید یک سال را به عنوان سال پایه برای انجام محاسبات در نظر بگیریم.

نکتهی بسیار حائز اهمیت در انجام تحلیل افقی آن است که اعداد به شکل مطلق چندان مدنظر نیستند و نکتهی اصلی مقایسهی اعداد و درصدهای به دست آمده در طول سالهای مختلف و تغییرات آن است. تجزیه و تحلیل افقی صورتهای مالی این امکان را به ما میدهد که به راحتی روندها و الگوهای رشد را تشخیص بدهیم و موقعیت مالی یک شرکت را در مقابل رقبایش مورد بررسی قرار دهیم.

نحوهی انجام تحلیل افقی صورتهای مالی

همانطور که اشاره کردیم برای انجام تحلیل افقی یک سال را به عنوان سال پایه درنظر میگیریم، سپس میزان هر قلم از صورت مالی سال جاری را (به طور مثال قلم دارایی کل از صورت وضعیت مالی) بر میزان همان قلم در سال پایه تقسیم خواهیم کرد.

بدین ترتیب دو نکتهی ساده اما با اهمیت قابل مشاهده است:

- میزان اعداد به دست آمده برای تمامی اقلام در سال پایه برابر ۱ یا ۱۰۰٪ است.

- اگر عدد به دست آمده برای یک قلم از صورتهای مالی بیش از ۱۰۰٪ بود، به معنای افزایش آن نسبت به سال پایه و اگر کمتر از ۱۰۰٪ بود به معنای کاهش آن نسبت به سال پایه است.

بدین ترتیب میتوان فهمید که چه چیزی و تا چه میزانی بر نحوه عملکرد مالی شرکت تأثیرگذار بوده است و روندی که شرکت مدنظر در حال طی کردن آن است روبه بهبودی و کارایی بالاتر است و یا اینکه شرایط نامطلوبی را در پیش دارد.

البته تجزیه و تحلیل افقی صورتهای مالی به شکل دیگری هم انجام میشود. در این حالت افزایش هر قلم نسبت به سال پایه سنجیده میشود، نه نسبت آن با سال پایه. همچنین امکان دارد از این نوع تحلیل صرفاً برای مقایسهی تغییرات با دورهی مالی قبل استفاده شود.

ویژگیهای سال پایهی تحلیل افقی

اگر بخواهیم به زبان ساده دربارهی ویژگیهای سال پایه صحبت کنیم باید بگوییم که این سال یا دورهی مالی نباید برش خاصی از تاریخچهی یک شرکت باشد. در واقع سال پایه تحلیل افقی نباید سالی باشد که بهطور مثال کشور درگیر جنگ، بلایای طبیعی اثرگذار بر فعالیت شرکت و یا مثلاً در زمان برقراری شدیدترین تحریمهای اقتصادی علیه شرکت و گروه صنعتی مربوط به آن باشد. به عبارت دیگر سال پایه تحلیل افقی باید طوری انتخاب شود که تأثیرات متغیرهای برونزا (متغیرهایی که ناشی از وضعیت خارجی شرکت هستند و شرکت در تعیین آنها نقش چندانی ندارد) حداقل باشد. رعایت این نکته در انتخاب سال پایه، خصوصاً در تحلیل اقلام مربوط به صورت سود و زیان بسیار با اهمیتتر است.

مزایا و معایب تحلیل افقی صورتهای مالی

همانگونه که بارها اشاره کردیم، تحلیل افقی به سرمایهگذاران دیدگاه و چشم انداز خوبی از روندها و فعالیت مالی شرکت در طول بازهی مورد بررسی و قدرت پیشبینی برای سالهای آتی را میدهد. همینطور با استفاده از تحلیل افقی میتوان اوضاع یک شرکت را با سایر شرکتها و خصوصاً شرکتهای هم گروه خودش مقایسه کرد. با وجود این مزایا یک احتمال وجود دارد که ما در تحلیل افقی دچار اشتباه شویم و این اشتباه میتواند ناشی از کانال سال پایه و عدم انتخاب صحیح آن باشد؛ چراکه اساس این تحلیل بر سال پایه و انتخاب درست آن استوار است.

علاوه بر نکاتی که دربارهی ویژگیهای سال پایه مطرح کردیم، فراموش نکنیم که اگر بخواهیم تحلیل افقی برای دورههای کوتاهتر از یک سال انجام بدهیم ممکن است فصلی بودن فعالیتهای شرکت نیز مارا دچار خطا کند. مثلا اگر دورهی مالی به عنوان پایه درنظر گرفته شود که در آن به فراخور فصلی بودن و یا نبودن فعالیت شرکت مدنظر رونق نسبی وجود داشته باشد بر اعداد به دست آمده تأثرگذار بوده و ممکن است ما را دچار خطا کند. راه حل چنین مشکلی آن است که شرکت مدنظر را دربازهی بلندمدتتری مورد بررسی قرار دهیم تا اثر تغییرات فصلی چندان تأثیرگذار نباشد.

نمونهای از تحلیل افقی صورتهای مالی

اگر همچنان در نحوهی انجام تحلیل افقی و نتیجهگیری از آن سردرگم هستید، اصلا جای نگرانی نیست. در ادامه این مقاله سعی خواهیم کرد تا با بررسی نماد فاراک (ماشین سازی اراک) به رفع ابهامهای موجود کمک کنیم. ما در این بخش صرفاً به تحلیل افقی صورت سود و زیان و تحلیل افقی صورت ترازنامه یا صورت وضعیت مالی برای یک بازهی پنج ساله میپردازیم. بنابراین میبایست ابتدا صورتهای مالی سنوات مدنظر را در کنار هم داشته باشیم. همانطور که میدانیم برای اطلاع از صورتهای مالی شرکت مدنظر از سایت کدال استفاده میکنیم.

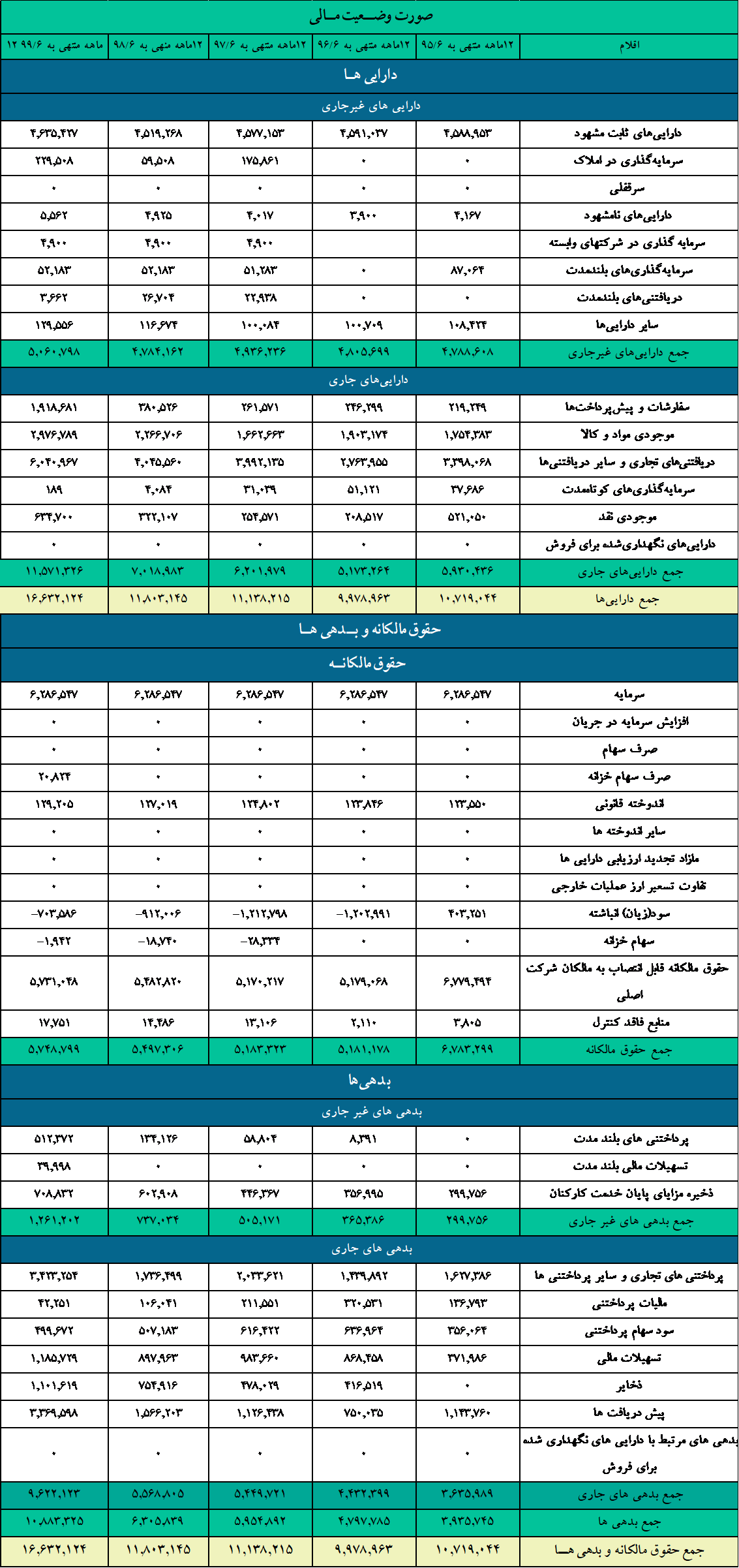

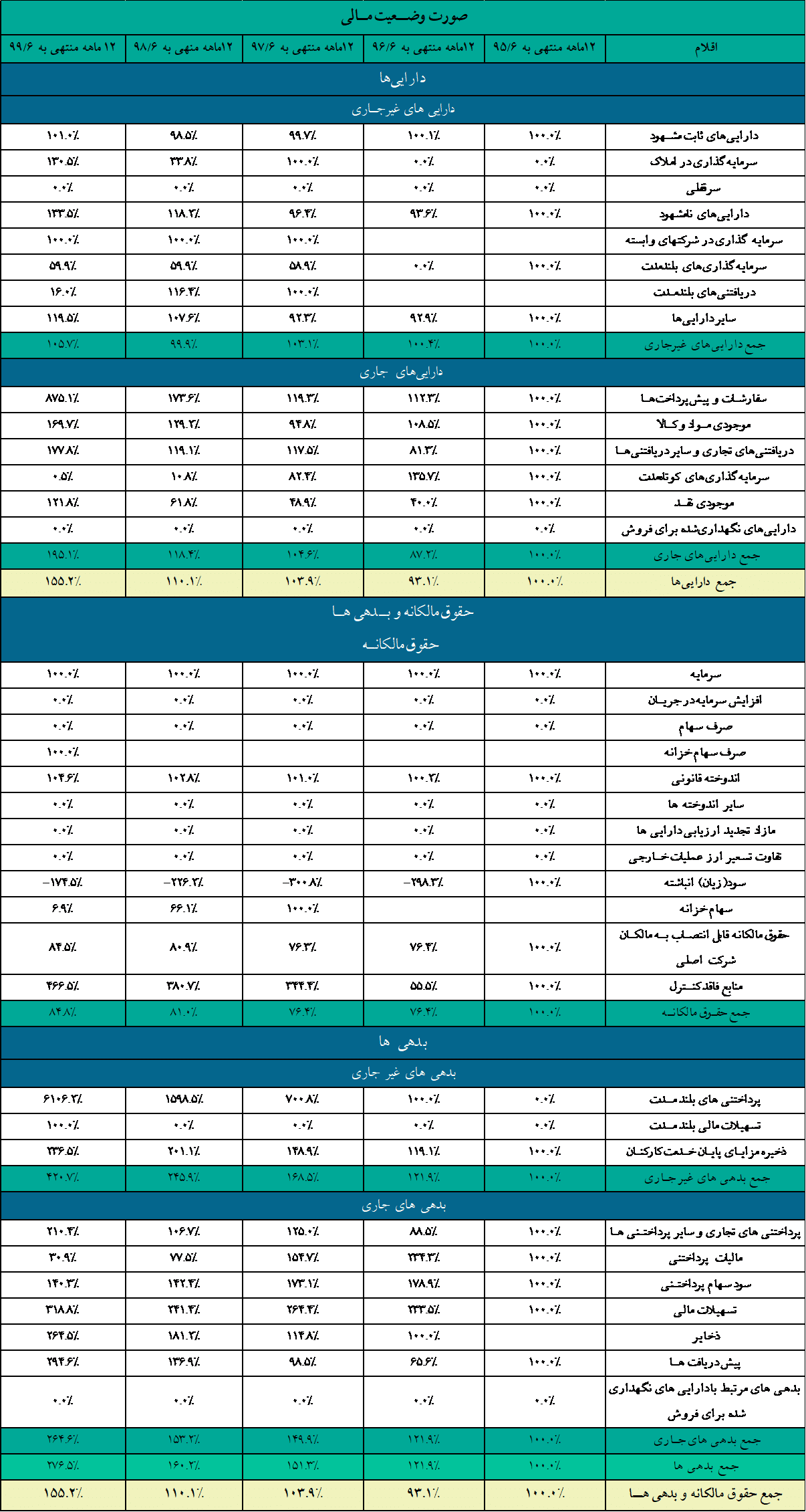

تحلیل افقی ترازنامه

در این بخش تحلیل افقی ترازنامه یا صورت وضعیت مالی آورده شده است. ابتدا و در جدول اول ترازنامه شرکت از سال ۹۵ تا سال ۹۹ و در جدول دوم این بخش تجزیه و تحلیل افقی ترازنامه شرکت آورده شده است. در نهایت هم شرحی از نتایج به دست آمده انجام شده است.

*در برخی از اقلام به دلیل نبود دیتای مدنظر در سال ۹۵ به ناچار سال پایه را صرفاً برای همان قلم تغییر دادهایم.

در ادامه شرحی کوتاه از اعداد به دست آمده را ارائه خواهیم کرد و سایر استنتاج و برداشت و تحلیل از ارقام به دست آمده را به عهدهی شما همراهان گرامی میگذاریم.

تشریح نتایج حاصل از تحلیل افقی ترازنامه

در بحث تحلیل افقی صورتهای مالی این شرکت، در ابتدا و در ارتباط با داراییهای غیرجاری و آیتم داراییهای ثابت نامشهود میتوان گفت یک روند ثابت طی شده است. البته که نوسانهایی وجود داشته است اما در انتها نسبت به سال پایه تغییرات جزیی در این آیتم پدید آمده است.

در بحث سرمایهگذاری در املاک هم میتوان گفت شرکت به مرور عملکرد بهتری را از خود نشان داده است و در سال ۹۹ توانسته افزایشی را در این قلم نسبت به سال پایه ایجاد کند درحالیکه در ابتدای دورهی مدنظر یعنی در سال ۹۵ مقدار این آیتم صفر بوده است و این میتواند نکتهی مثبتی برای شرکت باشد.

داراییهای نامشهود هم به جز در دو سال اول که نسبت به سال پایه کاهشی بودهاند در ادامه وضعیت بهتری را پیدا کردهاند. نکتهی منفی در داراییهای غیرجاری صورت این شرکت کاهش چشمگیر سرمایهگذاریهای بلندمدت نسبت به سال پایه است.

در داراییهای جاری شرکت ابتدا دچار یک کاهش نسبت به سال پایه شده است اما در ادامه موفق به جبران آن افزایش داراییهای جاری نسبت به سال پایه شده است که این افزایش و کاهش بیشتر ناشی از آیتمهای موجودی مواد و کالا و دریافتنیهای تجاری و غیرتجاری بوده است البته موجودی نقد نیز قدری تأثیرگذار بوده است.

در بخش حقوق مالکانه بیشترین نوسانات مربوط به آیتم سود یا زیان انباشته بوده است که تغییرات منفی و چشمگیری نسبت به سال پایه داشته و طبیعتاً این یک امر نامطلوب برای شرکت تلقی میشود. نکتهی نامطلوب دیگر افزایش فوق چشمگیر پرداختنیهای بلندمدت نسبت به سال پایه برای این شرکت است که میتواند تصمیمات سرمایهگذاران را دست خوش تغییراتی بکند. افزایش تسهیلات مالی نکتهی منفی بعدی است که با تأثیرگذاری از طریق هزینه مالی و بهره در سالهای آینده میتواند سود را تحت تأثیر قرار دهد.

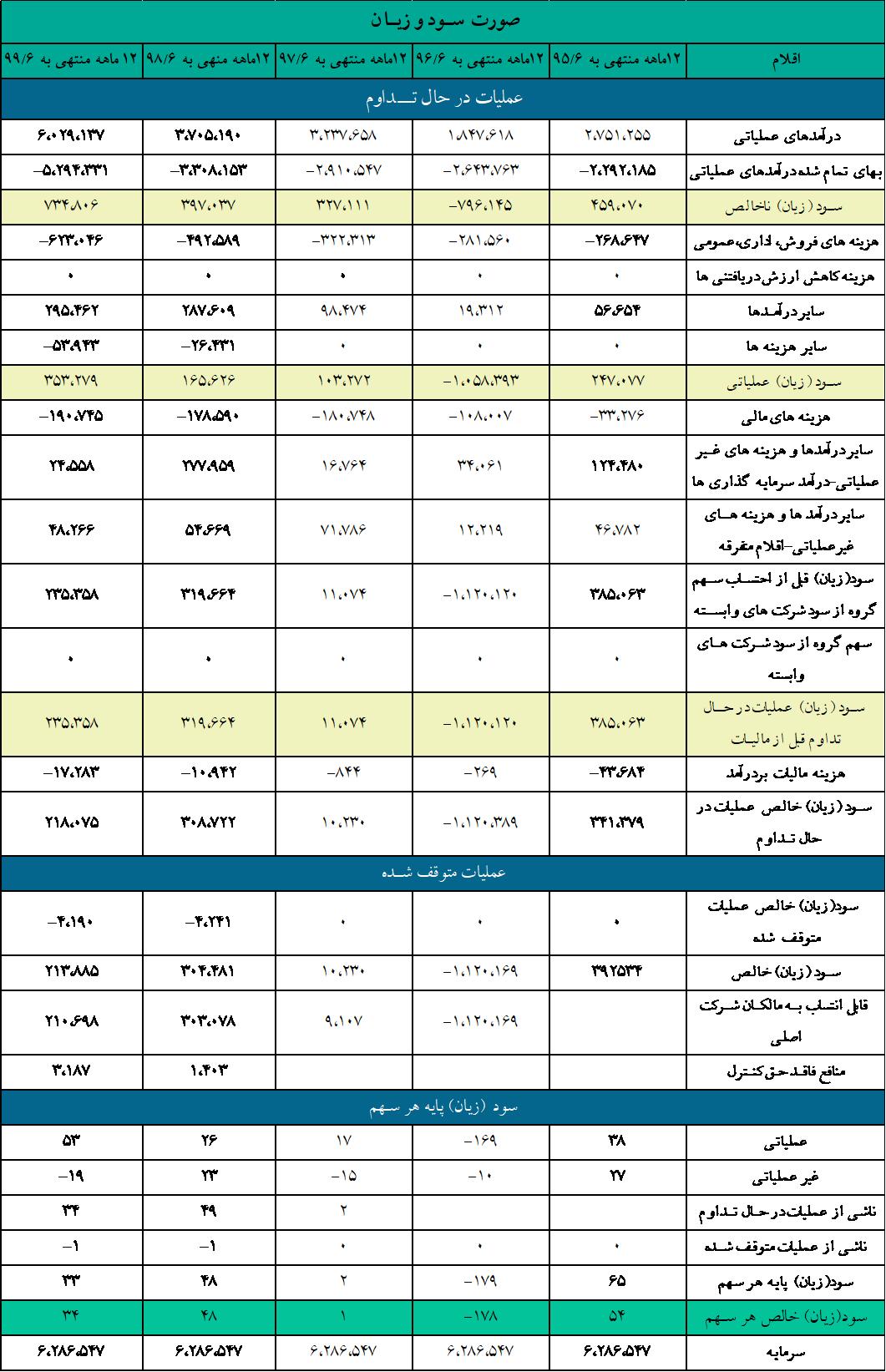

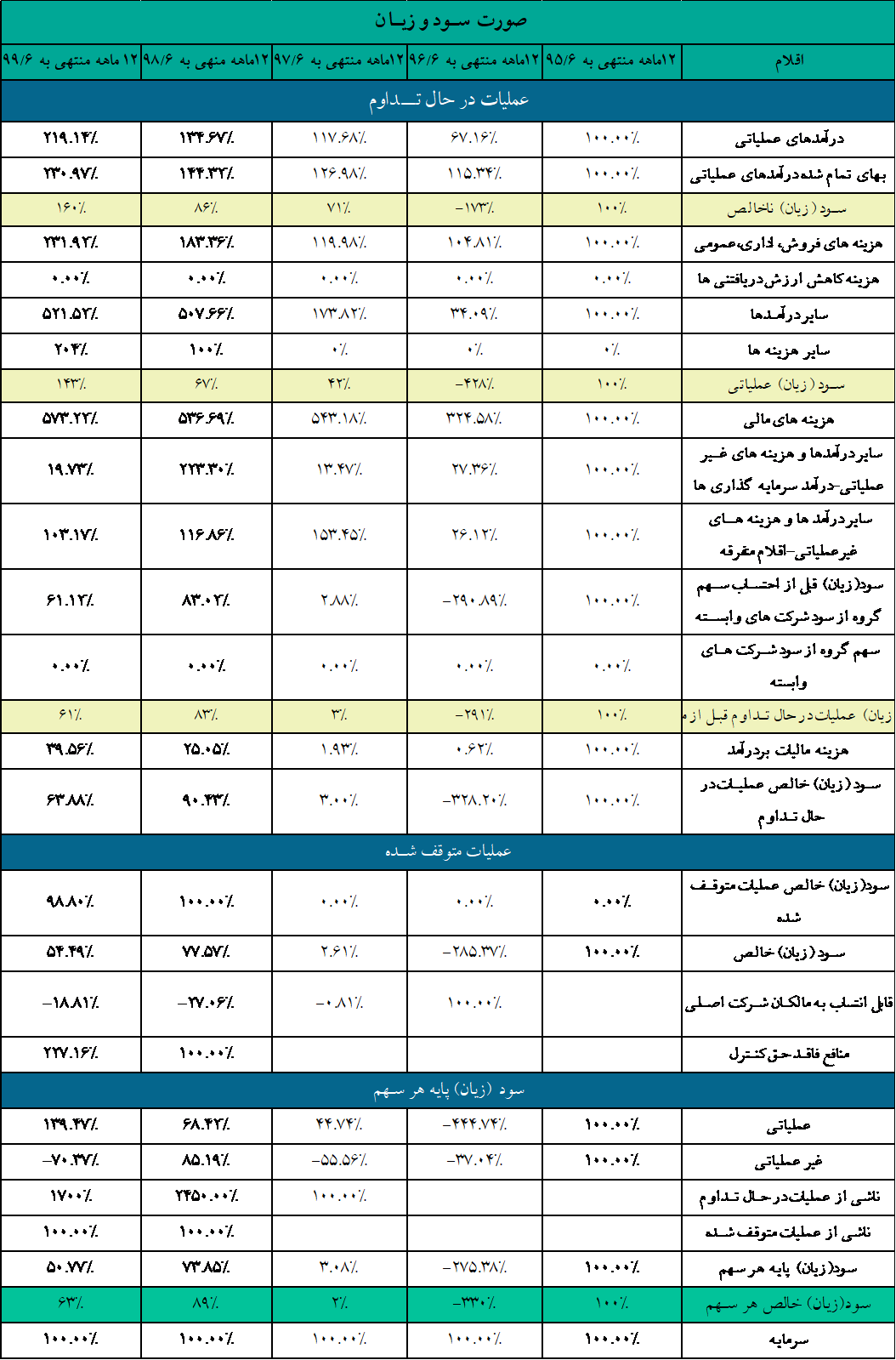

تحلیل افقی صورت سود و زیان

در این بخش تحلیل افقی صورت سود و زیان آورده شده است. در جدول اول صورت سود و زیان شرکت از سال ۹۵ تا سال ۹۹ و در جدول دوم این بخش تجزیه و تحلیل افقی صورت سود و زیان شرکت آورده شده است. همچنین در نهایت هم شرحی از نتایج به دست آمده انجام شده است.

تشریح نتایج حاصل از تحلیل افقی صورت سود و زیان

در یک شمای کلی از صورت سود و زیان میتوان گفت افزایش بیشتر میزان درصد بهای تمام شده نسبت به سال پایه از فروش نسبت به سال پایه علت اصلی کاهش سوددهی این شرکت و حتی در برخی از سالها زیانده شدن آن است؛ البته این روند در آخرین سال مورد بررسی کمی بهبود یافته است.

نکتهی بعدی افزایش چشمگیر هزینههای عمومی و اداری و فروش نسبت به سال پایه است که اگر روند آن کنترل نشود میتواند بهبودی که در بند قبلی مطرح شد را تا حدودی تحت تأثیر قرار دهد و سوددهی شرکت در سالهای آتی را با چالش رو به رو کند.

آیتم سایر درآمدها هم افزایش چشمگیری را نسبت به سال پایه تجربه کرده است اما از طرف دیگر روند هزینههای مالی نیز تا حدودی خطرناک بوده و امکان کاهش سود را فراهم خواهد آورد.

جمعبندی

در این مقاله سعی کردیم تمامی موارد مربوط به تحلیل افقی را در عین جامعیت، با اختصار بیان کنیم. در پایان باید باز هم به این نکته اشاره کنیم که در تحلیل افقی انتخاب سال پایه در عین سادگی اهمیت بالایی دارد و اینکه تحلیل افقی صرفاً برای دادن یک دیدگاه به تحلیلگران جهت رصد بهتر وضعیت مالی شرکتهاست و ابزاری کمککننده برای بررسی روند شرکت در طی چند سال است. بنابراین باید از آن به عنوان ابزاری مکمل و در کنار سایر پارامترهای تحلیلی استفاده کرد تا در مجموع بتوان تحلیل صحیح و جامعی از شرکت مدنظر داشت.

1 دیدگاه

[…] برای یادگیری تحلیل افقی به صورت کامل وارد شوید. به همراه مثال و بررسی جزئیات […]