مقدمهای بر صورت سود و زیان

طبق نظرسنجی ایسپا (مرکز افکارسنجی دانشجویان ایران) ۲۱ درصد از مردم بیان کردند که در دو سال گذشته در بورس سرمایهگذاری کردهاند که از این گروه ۷۷ درصدشان ضرر کردهاند. به نظر میرسد این افراد بدون مهارت کافی و بررسی صورتهای مالی از جمله صورت سود زیان شرکتها اقدام به خرید سهام کردهاند و اگر اطلاعاتی در این زمینه داشتند، اوضاع میتوانست کمی متفاوتتر باشد؛ بهطوریکه، بسیاری از مردم که با صورتهای مالی آشنایی داشتند با بررسی آنها توانستند سودهای خوبی از شرکتهایی که بررسی کرده بودند به دست بیاورند.

در واقع برای اینکه بتوانیم سرمایهگذاری کمریسکتری در بازار سرمایه داشته باشیم، لازم است اطلاعاتی راجع به شرکتهای مورد نظرمان کسب کنیم. یکی از مفیدترین صورتهایی که در این زمینه میتواند کمککننده باشد صورت سود و زیان است. صورت سود و زیان به ما میزان سودآوری یا زیانده بودن شرکتها را نشان میدهد. در این نوشتار به تعریف این صورت مالی کاربردی پرداختهایم و نحوه استفاده از آن را بررسی میکنیم.

صورت سود و زیان چیست؟

صورت سود و زیان نتیجه فعالیتهای یک شرکت را از نظر درآمدها و هزینهها در طول یک بازه زمانی نشان میدهد. درصورتیکه درآمدهای حاصل شده از هزینهها بیشتر باشد سود حاصل شده است و اگر هزینهها از درآمدها بیشتر باشند واحد تجاری زیانده بوده است. در واقع معادلهای که در این صورت مالی کاربرد دارد به این صورت است:

درآمد – هزینه = سود (زیان)

این صورت جزو صورتهای مهم و پرکاربرد در حسابداری است و با نامهایی چون صورت درآمد، صورتحساب درآمد و هزینه، صورت عملیات و بیانیهی سود شناخته میشود. در زبان انگلیسی نیز به آن income statement گفته میشود. صورت سود و زیان اولین گزارش مالی است که در طول دوره تهیه میشود چرا که مهم است سود و زیان خالص واحد تجاری برای صاحبان سرمایه مشخص شود. مبنای محاسبه در این صورت حسابداری تعهدی است به این معنا که معاملات و سایر رویدادها صرفنظر از زمان دریافت و پرداخت وجه نقد شناسایی و در اسناد حسابداری ثبت میشوند.

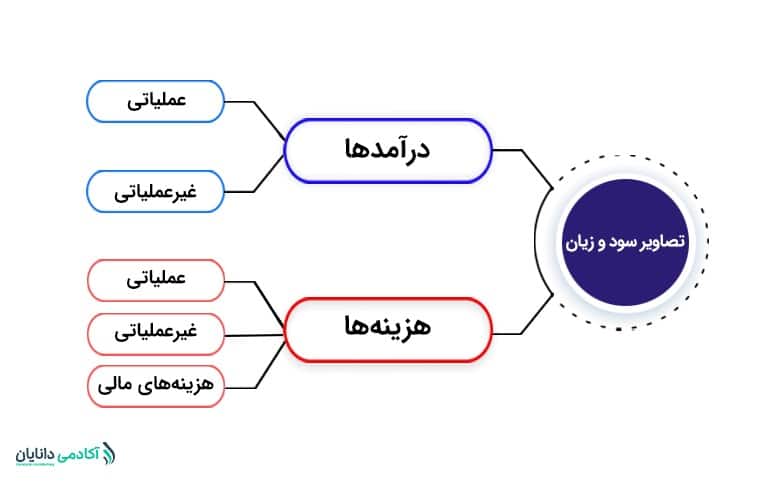

اجزای صورت سود و زیان

درآمدهای عملیاتی

درآمدهایی که از فعالیتهای مستمر و اصلی واحد تجاری حاصل میشوند و در راستای اهداف اساسنامه هستند. برای شرکتهای تولیدی این درآمد شامل درآمدی است که از فروش محصولات حاصل شده است و برای شرکتهای خدماتی درآمدی است که از ارائه خدمات حاصل گردیده.

درآمدهای غیرعملیاتی

درآمدهایی که از فعالیت اصلی شرکت ایجاد نشدهاند. در واقع از عملیاتهایی که اغلب تکرارپذیر و پایدار نیستند بهدستآمدهاند. به همین دلیل سود حاصل از آنها قابلبرنامهریزی نیست. مانند درآمدی که از فروش یا اجاره تجهیزات بلااستفاده، زمین و ملک یا مواردی اینچنین به دست میآید.

هزینههای عملیاتی

هزینههایی که به موضوع فعالیت واحد تجاری مربوط هستند و به طور مستقیم صرف تولید محصولات یا خدمات دیگر شدهاند که شامل بهای تمام شده کالای فروش رفته یا خدمات ارائه شده و هزینههای فروش، اداری و عمومی میشود.

برای مثال:

- مواد اولیه

- دستمزد مستقیم تولیدی

- سربار

هزینههای غیرعملیاتی

به هزینههایی که بهواسطهی اقدامی خارج از فعالیتهای اصلی شرکت و اهداف از پیش تعیینشدهی آن ایجاد میشوند هزینهی غیرعملیاتی گفته میشود. اینگونه هزینهها دائمی نیستند.

هزینههای مالی

شامل هزینههای مرتبط به وام و تسهیلات مالی است.

شکل کلی صورت سود و زیان

صورت سود و زیان آکادمی دانایان

منتهی به سال مالی اسفند ۱۳۹۹

اقلام صورت سود و زیان

درآمد فروش یا ارائه خدمات:

درآمد عایدی شرکت از فروش یا ارائهی خدمات است که باعث افزایش حقوق صاحبان سهام میشود. این درآمد در بالاترین ردیف صورت سود و زیان نوشته میشود. برخی واحدهای تجاری درآمدهای مختلفی وجود دارد که در چند سطر نوشته میشوند و در انتها درآمد کل محاسبه میشود.

بهای تمام شده کالا:

بیانگر بهای تمام شده کالایی است که به فروش رفته یا خدماتی که ارائه شده است. هزینهها باعث کاهش حقوق صاحبان سهام میشوند.

سود (زیان) ناخالص:

به سودی که از تفاضل درآمد فروش و بهای تمام شده کالای فروش رفته به دست میآید میگویند. سود ناخالص بر تولید تمرکز دارد و میتوان با بررسی آن به اینکه یک واحد تولیدی در تولید یا ارائه خدمات خود چه عملکردی داشته است پی برد.

هزینههای عمومی، اداری و تشکیلاتی:

هزینههای عمومی که مربوط به فروش یا کارهای اداری میشوند. این هزینهها میتواند شامل موارد زیر باشد:

- قبوض تلفن و …

- رفتوآمد، پیک و اسنپ و …

- حقوق و دستمزد کارمندان

- حملونقل

- انبارداری

- بازاریابی

- تبلیغات

هزینه کاهش ارزش دریافتنیها (هزینه استثنایی):

زمانی که ارزش دفتری یک دارایی از مبلغ دریافتنی آن بیشتر باشد، کاهش ارزش دریافتنیها رخداده است. مبلغ بازیافتنی به ارزش فروش یا ارزش اقتصادی یک دارایی گفته میشود.

خالص سایر درآمدها و هزینههای عملیاتی:

هزینهها و درآمدهایی که در دستهبندی فوق نمیگنجند ولی مربوط به فعالیت شرکتاند در این دستهبندی قرار میگیرند.

سود (زیان) عملیاتی:

اگر همهی هزینههای عملیاتی از درآمد عملیاتی کسر شوند به سود عملیاتی میرسیم.

هزینههای مالی:

هزینههای مالی شامل هزینههای مرتبط به وام و تسهیلات مالی میشود. شرکتهای یک صنعت میتوانند سطوح متفاوتی از بدهی داشته باشند.

خالص سایر درآمدها و هزینههای غیرعملیاتی:

شامل درآمدها و هزینههای غیرعملیاتیای است که در دستهبندیهای بالا قرار نمیگیرند.

سود (زیان) عملیات در حال تداوم قبل از مالیات:

سودی است که از عملیات در حال تداوم قبل از محاسبهی مالیات آن حاصل میشود. عملیات در حال تداوم فعالیتی است که در شرکت بوده و خواهد بود و شامل اقلام عملیاتی و غیرعملیاتی میشود. اقلام عملیاتی فعالیتهای اصلی واحد تجاری محسوب شده و بهصورت ناخالص افشا میشوند. اقلام غیرعملیاتی جزو فعالیتهای اصلی واحد تجاری محسوب نمیشوند و در سود خالص اعمال میشوند.

مالیات:

دولتها باتوجهبه خدماتی که ارائه میدهند اقدام به دریافت مالیات میکنند. در واقع یکی از منابع تأمین بودجه مالی آنهاست که باتوجهبه میزان درآمد به افراد حقیقی و حقوقی تعلق میگیرد.

سود (زیان) خالص عملیات در حال تداوم:

همان سود و زیان عملیات در حال تداوم قبل از مالیات است که مالیات آن محاسبه و کسر شده است.

سود (زیان) عملیات متوقف شده پس از اثر مالیاتی:

سود یا زیان پس از محاسبهی مالیات یک بخش از واحد تجاری که یکی از شرایط زیر را داشته باشد:

الف: داراییهایی که کنار گذاشته شدهاند یا بهعنوان نگهداری شده برای فروش طبقهبندیشده است.

ب: بهعنوان یک تجارت جداگانه که از عملیات اصلی حذف شده است شناخته شود.

سود (زیان) خالص:

سود خالص از تفاضل همه ی درآمدهای عملیاتی و غیرعملیاتی و همه ی هزینههای عملیاتی و غیرعملیاتی حاصل میشود. در واقع تفاوت آن با سود عملیاتی در وجود مواردی چون بهره و مالیات است.

سود هر سهم پس از کسر مالیات:

سود هر سهم از تقسیم میزان سود عملیاتی، بر تعداد کل سهام بعد از کسر مالیات، محاسبه میشود.

سرمایه چیست؟

عبارت است از داراییهای مالی، تجهیزات، و هرآنچه که جهت تولید ثروت، توسعه و ایجاد یک کسبوکار جدید استفاده شده است.

تفاوت سود ناخالص و عملیاتی

سود ناخالص بر تولید یا ارائهی خدمات شرکت متمرکز است. یعنی با بررسی آن میتوان میزان عملکرد شرکت را در پیشبرد اهداف اصلی خود بررسی کرد. اما در سود عملیاتی هزینههای فروش، هزینههای اداری و عمومی نیز در نظر گرفته میشوند. سود ناخالص بر تولید تمرکز میکند اما سود عملیاتی علاوه بر تولید فعالیتهای مرتبط با کارخانه و دفتر اداری را نیز در برمیگیرد.

مقایسه ی انواع سود

سود ناخالص: این سود بر تولید تمرکز دارد به همین دلیل فقط شامل تفاضل درآمد عملیاتی و هزینههای تولید میشود.

سود عملیاتی: یک مرحله جلوتر از سود ناخالص سود عملیاتی است و تفاوتش با سود ناخالص درنظرگرفتن هزینههای فروش، اداری و توزیع است. در واقع سود ناخالص صرفاً روی تولید یا ارائه خدمات معطوف است اما سود عملیاتی علاوه بر تولید فعالیتهای دفتر اداری را نیز در برمیگیرد.

سود خالص: سود خالص نیز یک مرحله جلوتر است و علاوه بر فعالیتهای عملیاتی، مواردی چون بهره و مالیات را نیز در بر میگیرد.

اقلام ویژه در صورت سود و زیان

اقلام ویژه شامل یک آیتم خاص هزینه یا منبع درآمدی بزرگ و یکباره است که شرکت انتظار ندارد در سالهای آینده تکرار شود. این اقلام از سایر دستهبندیها جدا شدهاند تا سرمایهگذاران بتوانند بادقت بیشتری به مقایسهی صورت سود و زیان دورههای مالی متفاوت بپردازند. نمونههایی از اقلامی که ممکن است بهعنوان استثناها در نظر گرفته شوند به شرح زیر هستند:

- جریمه

- سود ناشی از حذف بدهی

- هزینههای تجدید ساخت

- هزینهی بازسازی شرکت

- سود یا زیان از بخش فروش یا وقفه در عملیات بخشی از شرکت تجاری

- وقفه در عملیات یک قسمت از شرکت تجاری

- جابهجایی صنایع مزاحم به خارج از محدودهی شهر

- آسیبهای ناشی از بلایای طبیعی

- و موارد دیگر

اقلام ویژه باید در متن گزارش سود و زیان بهصورت توضیحات یادداشت شوند. اگرچه یک سری سوء گیریهایی در مورد این اقلام وجود دارد، چرا که گفته میشود برخی شرکتها اتفاقاتی که جزو اتفاقات معمول یک شرکت هستند را جزو این اقلام شناسایی میکنند. از طرفی تعدد اقلام ویژه نیز یک علامت خطر برای سرمایهگذاران است. زیرا با وجود تعداد زیاد اقلام ویژه نهتنها سنجش عملکرد شرکت در دورههای مختلف سخت میشود بلکه میتواند نشاندهندهی بیثباتی شرکت در کسبوکارش باشد.

مراحل تهیه صورت سود و زیان

مرحلهی اول:

انتخاب دورهی زمانی: برای تهیه صورت مالی سود و زیان ابتدا باید بازهی زمانی موردنظر تعیین شود که این بازه باتوجهبه نیاز شرکت برای بررسی وضعیت تجاری مشخص میشود. بهطورکلی شرکتها دورههای مالی ۳ ماهه، ۶ ماهه و یکساله را در نظر میگیرند.

مرحلهی دوم:

محاسبهی تمامی درآمدهای حاصل از فروش یا ارائه خدمات: درآمدهایی که در بازه زمانی که قبلاً مشخص کردیم از فروش یا ارائه خدمات حاصل شدهاند محاسبه میشوند.

مرحلهی سوم:

محاسبهی هزینهی صرف شده برای تولید کالا یا ارائهی خدمات: باید تمامی هزینههایی که صرف تولید کالا یا ارائه خدمات شدهاند محاسبه گردند. هزینههایی از قبیل دستمزد کارکنان، خرید مواد اولیه و هزینههایی که برای تولید صرف شدهاند در این مرحله قرار میگیرند.

مرحلهی چهارم:

محاسبهی سود ناخالص: در این مرحله با کسر مبلغ بهدستآمده در مرحله سوم از مبلغ مرحله دوم سود ناخالص به دست میآید. در واقع مرحله دوم درآمد عملیاتی را نشان میدهد و مرحله سوم نیز نمایانگر هزینههای عملیاتی است.

مرحلهی پنجم:

محاسبهی سایر هزینههای عملیاتی: هزینههایی از قبیل هزینههای عمومی، توزیع و فروش کالا در این مرحله محاسبه میشوند.

مرحلهی ششم:

محاسبهی سود عملیاتی: برای محاسبهی سود عملیاتی لازم است تا هزینههای محاسبه شده در مرحلهی پنجم (هزینههای عملیاتی عمومی) از سود ناخالص کسر شوند. یا اینکه مجموع هزینههای عملیاتی از درآمد عملیاتی کسر شوند. عدد بهدستآمده درآمد قبل از کسر مالیات را نشان میدهد.

مرحلهی هفتم:

اعمال مالیاتبردرآمد: اگر در مرحلهی قبل مالیاتبردرآمد اعمال شود سود خالص محاسبه میشود.

مرحلهی هشتم:

ثبت اطلاعات: اطلاعاتی از قبیل نام شرکت، دورهی مالی موردنظر و عنوان گزارش سود و زیان در قسمت بالای صورت سود و زیان.

روشهای تهیهی صورت سود و زیان

تهیهی صورت سود و زیان به دو روش تکمرحلهای و دومرحلهای صورت میگیرد. روش تهیه به نوع کسبوکار، ماهیت فعالیت، اندازهی واحد تجاری و هدف نهایی آن بستگی دارد. در ادامه به توضیح این دو روش میپردازیم:

تکمرحلهای:

در این روش ابتدا کلیهی درآمدها و هزینهها محاسبه میشوند. سپس طبق معادلهی مورداستفاده در صورت سود و زیان، از تفاضل درآمدها و هزینهها سود یا زیان محاسبه میشود که به آن سود (زیان) قبل از کسر مالیات گفته میشود. درصورتیکه مالیات از این مقدار کسر شود به سود (زیان) بعد از کسر مالیات یا سود و زیان ویژه خواهیم رسید.

دومرحلهای:

در این روش همانطور که از نامش پیداست دو مرحله خواهیم داشت. در مرحله اول هزینهها و درآمدهای عملیاتی محاسبه میشوند که از تفاضل آنها سود یا زیان ناویژه یا همان سود عملیاتی به دست میآید. سپس در مرحلهی بعدی هزینهها و درآمدهای غیرعملیاتی محاسبه میشوند که از تفاضل این مرحله و مرحلهی قبل سود (زیان) قبل از کسر مالیات محاسبه میشود. درصورتیکه مالیات کسر شود به سود (زیان) بعد از کسر مالیات یا همان سود و زیان ویژه خواهیم رسید.

صورت سود و زیان تلفیقی

برای شرکتهایی که شامل تعدادی شرکت کوچکتر هستند و تحت یک سرپرستی واحد اداره میشوند، از صورت سود و زیان تلفیقی استفاده میشود. در واقع این صورت گزارشی از وضعیت مالی شرکت مادر و شرکتهای تابعه را میدهد و رفاه مالی آنها را گزارش میکند. این صورت با نام اختصاری صورت تلفیقی نیز شناخته میشود.

صورت سود و زیان جامع

در صورت سود و زیان تنها اقلامی از درآمدها و هزینهها ذکر میشوند که تحققیافتهاند اما برای بهدستآوردن سود و زیان دقیق شرکت باید موارد دیگری نیز به آن اضافه شود که برای تحقق این هدف از صورت سود و زیان جامع استفاده میشود. درون صورت سود و زیان جامع همهی هزینهها و درآمدها فارغ از تحققیافته و عدم تحققیافته بیان میشوند. در واقع ابتدا صورت سود و زیان معمولی نوشته شده سپس موارد دیگر هزینهها و درآمدهای شناسایی شده نیز به این لیست اضافه میشوند. بهاینترتیب تصمیمگیرندگان میتوانند با دید جامعتری به تحلیل آیندهی درآمدها و هزینههای شرکت بپردازند و آن را در تصمیمات خود لحاظ کنند.

در واقع صورت سود و زیان جامع باید شامل موارد زیر باشد:

– سود و زیان خالص دوره طبق صورت سود و زیان

– سایر درآمدها و هزینههای شناسایی شده:

- درآمدهایی که شناسایی شدهاند ولی تحققنیافتهاند. به طور مثال داراییهایی که بعد از مدتی ارزش آنها افزایشیافته است ولی چون به فروش نرسیدهاند جزو موارد تحققنیافته قرار میگیرند. مانند تغییر قیمت زمین

- درآمدهایی که طبق قوانین مستقیماً در حقوق صاحبان سرمایه منظور میشوند.

– تعدیلات سنواتی:

اقلام مربوط به سنوات قبل که در تعدیل ماندهی سود یا زیان انباشتهی ابتدای دوره لحاظ میشوند و اثر آنها باید از طریق اصلاح ماندهی سود (زیان) ابتدای دوره در صورتهای مالی منعکس گردد.

شامل:

- اصلاح اشتباهات: اشتباهاتی که در سنوات قبل رخدادهاند و بهتازگی متوجه آنها شدهایم را باید اصلاح کنیم.

- تغییر در رویههای حسابداری: وقتی رویهی حسابداری ما تغییر کند تفاوتهایی در میزان هزینه و درآمد سنوات قبل به وجود میآید که باید اعمال شوند.

تفاوت صورت سود و زیان با ترازنامه

ترازنامه برای نشاندادن وضعیت شرکت به کار میرود؛ برای اینکه ببینیم در یک تاریخ مشخص چه داریم و از کجا به دست آوردهایم. صورت سود و زیان ماهیت عملکردی دارد، به این معنی که در طول یک بازهی زمانی با منابع موجود چه عملکردی داشتهایم و چه نتایجی کسب کردهایم. همچنین ترازنامه مقدار درآمد و سود حاصل شده را مشخص نمیکند.

تفاوت ماهیت متغیرهای ترازنامه و صورت سود و زیان

متغیرهای ترازنامه از نوع وضعیت یا ماندهاند یعنی میتوان در هر لحظه از زمان میزان موجودی اقلام موردنظر را بیان کرد. برای مثال برای بیان اینکه آب در لحظهی مشخصی چه حجمی از استوانه را اشغال کرده است از این نوع متغیر استفاده شده است. متغیرهای صورت سود و زیان از نوع جریاناند، یعنی نمیتوان در هر لحظه مقدار آنها را بیان کرد بلکه باید در طول یک بازهی زمانی محاسبه شده و بیان شوند. برای مثال دبی آب در این دسته قرار میگیرد. برای محاسبهی دبی آب نمیتوان در لحظه مقدار آن را بیان کرد بلکه باید در یک بازهی زمانی مشخصی محاسبه شود.

جمعبندی آکادمی دانایان از صورت سود و زیان

صورت سود و زیان از صورتهای مهم و پرکاربردی است که اطلاعاتی از قبیل سودآور یا زیانده بودن شرکت در یک بازهی زمانی معین را برای ما مشخص میکند. با استفاده از این صورت مالی میتوانیم به انواع سود شرکت نیز پی ببریم و بررسی کنیم که یک واحد تجاری در فعالیتهای اصلی خود موفق بوده است یا عملیاتهایی که به طور پیوسته در حال رخدادن نیستند. همچنین در این نوشتار به انواع صورت و سود و زیان نیز پرداختیم و نحوهی تهیه آن را بیان کردیم.

4 دیدگاه

سلام

ممنون

امکانش هست توضیح بدید که با توجه به صورت سود و زیان چطور میتونیم سهم بخریم و سود کنیم؟

اگر میشه لطفاً کامل توضیح بدید که من چطور میتونم ارزش سهام یه شرکت رو بر اساس صورت سود و زیانش بررسی کنم.

احتمالاً صِرف استفاده از صورت سود و زیان برای خرید و فروش سهام روش مناسبی براتون نباشه. حتماً پیشنهاد میکنیم قبل از خرید و فروش سهام اون رو ارزشگذاری کنید و یا از تحلیل تکنیکال استفاده کنید. مطالعهی سایر صورتهای مالی همچون ترازنامه و صورت جریان وجوه نقد میتونه به شما کمک کنه که بهتر تصمیم بگیرید.

آخرین مرحله تهیه صورت سود و زیان چیه؟

ثبت اطلاعات و جزئیات مربوط به آن، آخرین مرحله تهیه صورت سود و زیان است.