پیش مطالعه:

الگوها (chart patterns) در نمودارهای تحلیل تکنیکال

الگوی سر و شانه

تشخیص و تفسیر صحیح الگوها یکی از جنبههای رایج در تحلیل تکنیکال است که برای پیشبینی قیمت داراییها و اوراق بهادار در بازار سهام استفاده میشود. الگوهای نمودار در تحلیل تکنیکال، اشکال گرافیکی از روانشناسی جمعی بازار در یک زمان معین هستند. اغلب از مشاهدهی نمودارهای قیمت در بازههای نسبتاً بزرگ، میتوان نوعی الگوی قابل تشخیص را دریافت که به طور مکرر ظاهر میشود و میتوان از مشاهدهی آنها، حرکتهای مشابه را در روند آتی قیمتها پیشبینی نمود، زیرا الگوها محصول رفتار شرکتکنندگان در بازارند و رفتار انسانها در بسیاری از موارد مشابه، تکرارشونده و تابع تقلید از یکدیگر است.

در مقالهی مربوط به الگوی سر و شانه، دربارهی تعریف انواع الگوهای برگشتی یا معکوس (reversal patterns) خواندیم. این الگوها دارای سقف و کفهای تکرار شوندهای هستند که پس از شکلگیری الگو، قیمتها تمایل به جهت معکوسِ روند سابق را نشان میدهد. یعنی اگر روند قیمتها پیش از شروع الگو صعودی بوده، در پایان الگو روندِ نزولی به خود خواهد گرفت و اگر ابتدای الگو با روندی نزولی آغاز شده باشد، پس از فراز و فرودها و تشکیل قلهها و کفهای تکرارشونده و تکمیل شکل الگو، روندی صعودی در پیش خواهد گرفت.

تعریف الگوی سر و شانهی معکوس (Inverse Head and Shoulder Pattern) در تحلیل تکنیکال

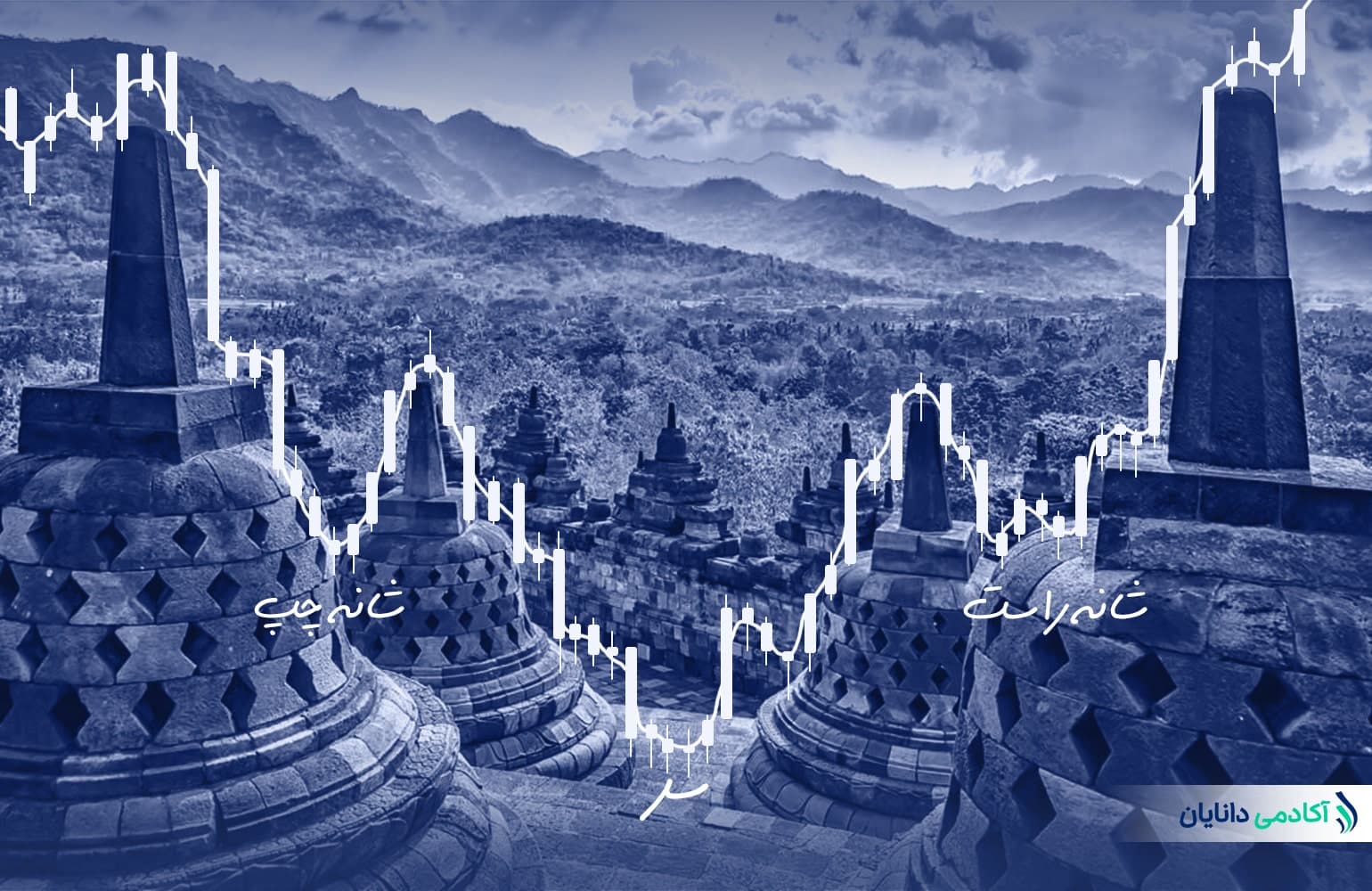

الگوی سر و شانهای معکوس، شکل وارونهی الگوی سر و شانه است که بهعنوان یک الگوی برگشتی از یک روند نزولیِ اولیه شکل گرفته، در پایان الگو به یک روند صعودی منجر میگردد. این الگو از سه V یعنی شانهی چپ، سر و شانهی راست تشکیل شده است که بخش سر دارای درهای عمیقتر از شانهی چپ و راست است. خط گردن نیز خطی است که دو قلهی قیمت را به هم متصل میکند. این الگو زمانی در مطلوبترین حالت است که خط گردن افقی باشد یعنی قیمتها، دو قلهی مشابه را تجربه نمایند. قلههای مشابه اعتبار بیشتری برای تخمین قیمتهای آتی دارند و سیگنالی قوی برای نقطهی پایان الگو خواهد بود. در ادامه بیشتر با قسمتهای الگوی سر و شانهی معکوس و تفسیر آن آشنا میشویم.

سه قسمت الگوی سر و شانهای معکوس به شرح زیر است:

-

شانهی چپ (left shoulder) در الگوی سر و شانهی معکوس

این شانه از یک روند نزولی شدید و سپس یک روند صعودی شدید (رالیوار) تشکیل میشود، با شیب نزولی تندتر از روند نزولی قبل از آغاز الگو و با حجم زیاد معاملات (فروشهای سنگین). سپس رالی به همان سطح قیمتی که از آنجا شروع شده بود (neckline) بازمیگردد (اما با حجم معاملات کمتر)، در نتیجه یک الگوی V شکل را تشکیل میدهد.

-

سر (head) در الگوی سر و شانهی معکوس

در این قسمت، سر شبیه شانهی چپ اما یک پله پایینتر از آن شکل میگیرد. این کاهش، قیمت سهم یا دارایی را با تفاوت قابلتوجهی که بهوضوح در نمودار قیمت مشهود است، به پایینتر از کفهای روند قبلی میرساند (lower low). در نهایت این روند نزولی دوم نیز معکوس شده و با افزایش قیمت، تقریباً به همان سطحی خواهد رسید که شانه چپ از آنجا شروع شده و به پایان رسیده بود (neckline). البته این بار با این تفاوت که در این روند صعودی، حجم معاملات نسبت به روند قبلی کمتر خواهد بود. این سطح قیمت، یعنی محدودهی خط گردن، همچنین بالاتر از خط روند نزولی خواهد بود که با اتصال سقفهای تجربه شده در روند نزولی قبل ایجاد شده است. این الگو اولین سیگنالی است که نشان میدهد احتمالاً روند کاهش قیمتها رو به پایان باشد و ممکن است یک بازگشت از روند نزولی نزدیک باشد.

-

شانهی راست (right shoulder) در الگوی سر و شانهی معکوس

شانهی راست تقریباً تصویر آینهای از شانهی چپ است، اما با حجم معاملات فروش کمتر که به معنای تمایل کمتر فعالان بازار برای فروش و اشتیاق آنها به نگهداری است. در روند نزولی این شانه، قیمت تقریباً تا همان سطح کف شانهی اول کاهش مییابد، اما رالی با کفهای بالاتری (higher lows) نسبت به رالی قبلی که سر الگو را تشکیل داده بود، شروع به بازگشت میکند.

همان گونه که مشاهده کردید در تفسیر الگوی سر و شانهی معکوس، علاوه بر مشاهدهی نمودارهای صعودی و نزولی قیمت، توجه به حجم معاملات نیز میتواند تفسیر شفافتری از روند در حال جریان، جهت گرایش تدریجی فعالان به سمت خرید، فروش یا توقف در سهم موردنظر و پیشبینی روند پیشرو ارائه نماید. حال لازم است بدانیم چگونه با این الگو کار کنیم.

تفسیر الگوی سر و شانهای معکوس

الگوی سر و شانهای معکوس اغلب در کف قیمت بازار (bearish market) ظاهر میشود و خبر از پایان روند نزولی قیمتها خواهد داشت. بنابراین تشخیص الگوی سر و شانهی معکوس، موجب خوشحالی دارندگان سرمایه است زیرا حاوی سیگنالی از یک حرکت صعودی قوی (bullish) است. در الگوی سر و شانهای معکوس، خط گردن از سقفهای تکرارشونده تشکیل میگردد. هرچه تعداد دفعات برخورد یا نزدیک شدن نقاط داده به خط گردن بیشتر باشد، خط مقاومت معتبرتری خواهد ساخت که نشان میدهد بهزودی این خط شکسته شده، قیمتها روند صعودی پرقدرتتری را در پیش خواهند گرفت.

سیگنال خرید در الگوی سر و شانهای معکوس

در این الگو سیگنال خرید زمانی فعال میشود که در انتهای شانهی راست، خط روندِ صعودی خط گردن را به سمت بالا شکسته، قیمت سقفی بالاتر از سقفهای تجربهشده روی خط گردن را لمس نماید. همچنین در تشخیص الگوهای سر و شانهای معکوس، مشاهدهی نقطهی شکست (breakout point) و تبدیل خط مقاومت به خط حمایت، نکاتی که باید موردتوجه قرار گیرند تعداد برخورد دادههای قیمت به خطوط مقاومت و حمایت، مدتزمان ماندن قیمت در محدودهی حمایت و مقاومت و پرقدرت بودن شکست خط مقاومت هستند که به ما در معاملات بهموقع و پیشبینیهای دقیقتر کمک خواهند نمود.

به طور خلاصه میتوان گفت هرچه روند نزولی در ابتدای الگو شدیدتر باشد، صعود قیمتها در پایان الگو قطعیتر است. در این راستا میتوان به نشانههای زیر بهعنوان ویژگیهایی که اثربخشی الگوی سر و شانهی معکوس را افزایش میدهد اشاره نمود:

- در این الگو وجود شیبهای تند نزولی و صعودی (کاهش و افزایش ناگهانی قیمت) قطعیت بیشتری به الگوی سر و شانهای معکوس میدهد. یعنی هر چه روند نزولی قیمت پیش از شروع الگو شدیدتر بوده باشد، روند صعودی بعد از آن نیز قویتر خواهد بود.

- دقت این الگو زمانی افزایش مییابد که شانهی راست از شانهی چپ پایینتر باشد. [این یعنی قیمتها کف پایینتری را نسبت به ابتدای الگو تجربه میکنند].

- هرچه سقفهای تجربهشده مشابهتر باشند و خط گردنِ افقیتری را شکل دهند، خط مقاومت، اعتبار بیشتری برای تبدیلشدن به خط حمایت خواهد داشت و میتوان از آن برای پیشبینی کف قیمت برای روندهای آتی در نظر گرفت که دیگر قیمت پایینتر از آن نخواهد آمد.

برای کسب بیشترین سود از این الگو لازم است به این مراحل دقت کنید:

- وقتی الگو تکمیل شد درست پس از مشاهدهی کندلی که موجب شکسته شدن خط گردن شده، محل مناسبی برای ورود است.

- حد ضرر خود را در محدودهی کف شانهی راست قرار دهید.

- بر اساس فرمول محاسبهی قیمت هدف، در موقعیت خرید باقی بمانید تا به سود موردنظر برسید.

اشکال متنوع الگوی سر و شانهای معکوس

در واقع الگوی سر و شانهی معکوس همیشه با یک خط گردن کاملاً افقی (به معنی قیمتهای سقف دقیقاً مشابه) ظاهر نمیشود. بر اساس شیب خط گردن ناشی از عدم تشابه سقفهای تجربهشده، غیر از فرم استاندارد الگو، دو نوع الگوی سر و شانهای معکوس دیگر نیز وجود دارد: سر و شانهای معکوس با خط گردن رو به بالا (upward neckline) یا با خط گردن رو به پایین (downward neckline). در تصاویر زیر این دو نوع الگوی سر و شانهای معکوس را واضحتر مشاهده مینمایید.

تعیین قیمت هدف (Target Price) با الگوی سر و شانهای معکوس در تحلیل تکنیکال

محاسبهی قیمت هدف برای الگوهای سر و شانهای معکوس مشابه فرایند الگوهای سر و شانه است، اما در این مورد، از آنجا که این الگو پایان روند نزولی را پیشبینی مینماید، تحلیلگر بالاترین قیمتی که سهم ممکن است در آینده تجربه کند، محاسبه خواهد کرد (higher high). انتظار میرود بهمحض شکسته شدن خط گردن (breakout) قیمت افزایش یابد تا به قیمت هدف نزدیک شود، یا پس از یک بازگشت کوتاه به سطح خط گردن، روند صعودی قویی در پیش گرفته، تا رسیدن به قیمت هدف پیش رود.

در الگوی سر و شانهی معکوس نیز فرمول محاسبه قیمت هدف (که در اینجا تخمین بالاترین قیمت ممکن است)، مشابه الگوی سر و شانه است: قیمت هدف = قیمت خط گردن + (قیمت خط گردن – قیمت سر).

بهعنوانمثال، در شکل ۳ میبینیم که پایینترین قیمت تجربهشده در پایینترین نقطهی سر (lower low) تقریباً ۷۱۹۷ دلار و بالاترین قیمت تجربهشده روی خط گردن (higher high) تقریباً ۹۰۵۰ دلار است. بنابراین قیمت هدف را میتوان با محاسبهی تفاضل این دو کف و سقف به دست آورد: ۹۰۵۰ دلار + (۹۰۵۰ – ۷۱۹۷ دلار) = ۱۰۹۰۳ دلار. در این مثال ممکن است تحلیلگر تکنیکال در تابستان ۲۰۰۳ در یک موقعیت خرید بلندمدت (long position) باقیمانده، به این امید که در نهایت از این موقعیت با قیمت حدود ۱۰۹۰۳ دلار برای کسب سود خارج شود. البته توصیه میشود در چنین موقعیتی برای این که دچار صف فروش نشوید بهتر است اندکی قبل از رسیدن به قیمت هدف (higher high) دست به فروش بزنید و برای بالاترین قیمت ممکن طمع نکنید.

جمعبندی آکادمی دانایان

معمولاً الگوی سر و شانهای معکوس پس از افت شدید قیمتها و رسیدن آن به پایینترین کف ممکن رخ خواهد داد. در چنین شرایطی اگر قیمت از محدودهی خط گردن خارج شود و بالاتر رود، همین سیگنال هشداری برای سرمایهگذاران است که بازار به روند صعودی باز خواهد گشت. همانطور که گفتیم هرچه باشد احتمالاً وقوع شکست در آن نقطه قویتر و تبدیل خط مقاومت به خط حمایت، معتبرتر است. این بدان معنی است که احتمال بازگشت مجدد قیمت به زیر خط حمایت ضعیف خواهد بود که این خود پشتوانهی مناسبی برای شروع خرید و ماندگاری در موقعیت خرید تا رسیدن به قیمت هدف است.

در نقطهی شکست (breakout) توجه به قیمت گشایش و بستهشدن کندل تأیید شکست نیز بسیار مهم است. در برخی موارد، قیمت ممکن است طی یک نزول کوتاه (reset)، دوباره خط گردن را لمس نموده، سپس دوباره پرقدرت به روند صعودی ادامه دهد. علاوه بر نقطهی شکست، این محدوده نیز نقطهی ورود بسیار مناسبی است که البته همیشه اتفاق نمیافتد پس نمیتوان نقطهی شکست را به امید این بازگشت احتمالی از دست داد، اما اگر نقطهی شکست را برای ورود به هر دلیل از دست دادیم، این یک شانس دوباره است.

به طور خلاصه با کمک این الگو زمانی که قیمت بالاتر از خط گردن رفت با ثبت یک موقعیت طولانی خرید وارد معامله میشویم. همچنین با قراردادن دستور حد ضرر (فروش و خروج از معامله) در محدودهی کف شانهی سمت راست از ضرر احتمالی جلوگیری میکنیم و منتظر میمانیم تا قیمت به محدودهی قیمت هدف نزدیک شود تا سود موردنظر را به دست آوریم.

با مراجعه به بخش تحلیل تکنیکال، میتوانید از آخرین تحلیلهای آکادمی دانایان بهرهمند شوید.

شکل شمارهی ۷- نقطهی شکست (breakout) و بازگشت موقت (reset)

2 دیدگاه

لایو ترید ندارید که بتونیم بهتر بفهمیم معامله با این سبک رو؟

خیر