طی ۱۰ سال گذشته رشد قیمت مسکن در تهران سالیانه حدود ۳۰ درصد بوده است. همچنین رشد حقیقی مسکن نسبت به تورم در طول این سالها به طور متوسط حدود ۱۰ درصد بیشتر است. در چنین شرایطی، سرمایهگذاری در مسکن میتواند به عنوان یک گزینه سرمایهگذاری مطرح گردد که توانایی پوشش تورم را دارد. ما در آکادمی دانایان قصد داریم در این نوشتار با نگاهی کلی به بازار مسکن طی ۱۰ سال گذشته داشته برخی از ابعاد سرمایهگذاری در این بخش را بررسی کنیم.

سرمایهگذاری در مسکن در ۱۰ سال اخیر

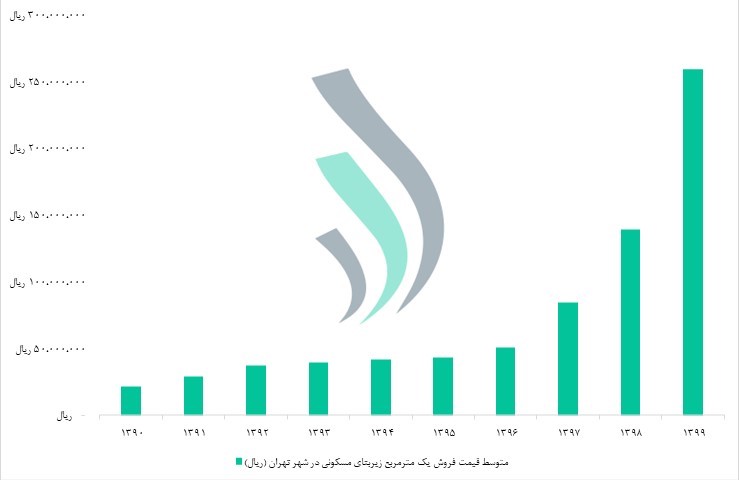

نمودار ۱: مقدار متوسط قیمت فروش یک مترمربع زیربنای مسکونی در شهر تهران

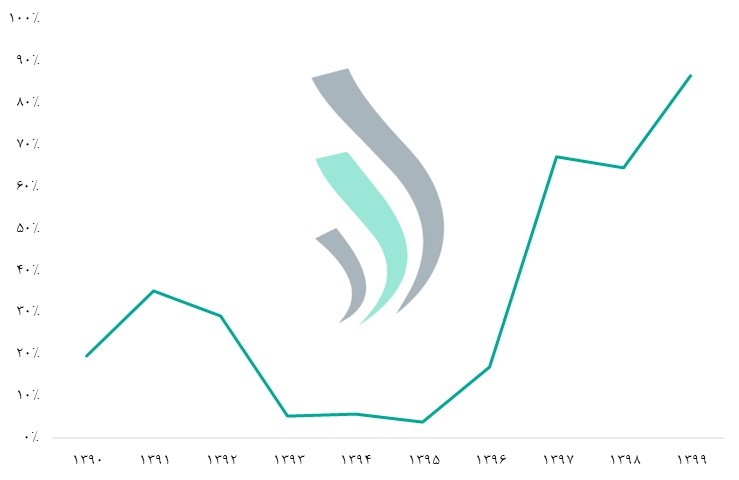

نمودار بالا میزان متوسط قیمت فروش هر واحد مترمربع زیربنای مسکونی را در شهر تهران برای دهه ۹۰ نشان میدهد. برآیند قیمتها صعودی بوده و در سالهای پایانی دوره، شدت بیشتری پیدا کرده است. بیشترین نرخ تغییر نرخ سالانه در سال ۱۳۹۹ و برابر ۸۶% افزایش نسبت به سال قبل بوده وکمترین نرخ تغییر نیز برابر ۴% بوده که در سال ۱۳۹۵ تجربه شده است. همچنین بر اساس اطلاعات نمودار ۳، میزان بازدهی حقیقی بازار مسکن (برابر اختلاف نسبت تغییر سالانه قیمت فروش هر مترمربع زیربنای مسکونی شهر تهران و مقدار تورم مصرفکننده بر اساس قیمتهای سال ۱۳۹۰) در سالهای پایانی دهه ۹۰، رشد قابل توجهی را داشته است.

نوسان نسبتهای تغییر سالانه و بازدهی حقیقی بازار مسکن ۰ در مقایسه با تورم مصرفکننده) نشاندهنده دورههای رونق و رکود در بازار مسکن میباشد. عوامل بسیاری بر نرخ بازدهی مسکن، جهت و شدت آن اثرگذار است که از این موارد میتوان به عوامل سمت تقاضا از جمله تقاضا مصرفی مثل جمعیت و میزان توزیع زیرساختهای عمومی و رفاهی و تقاضا سرمایهگذاری متاثر از وضعیت پولی و مالی کشور، شرایط اقتصاد کلان و بازارهای سرمایهگذاری و از عوامل سمت عرضه میتوان به سیاستهای محرک دولت و وضعیت تسهیلات بانکی اشاره کرد.

نمودار ۲: نسبت تغییر سالانه متوسط قیمت فروش یک مترمربع زیربنای مسکونی در شهر تهران

نمودار ۳: اختلاف تغییر سالانه قیمت فروش یک متر زیربنای مسکونی در شهر تهران از تورم مصرفکننده (قیمتهای سال ۱۳۹۰)

روشهای سرمایهگذاری در مسکن

در گذشته به دلیل محدودیت بازارهای سرمایهگذاری و نبود ابزارهای مناسب، سرمایهگذاران از شیوههای سنتی معامله و خرید و فروش استفاده میکردند. در شیوه سنتی، موفقیت سرمایهگذاری به تجربه و سطح اطلاعات سرمایهگذار از خصوصیات محیط جغرافیایی مثل متقاضیان آتی و دورههای رونق و رکود آن وابسته است. همچنین میزان حداقل سرمایه به منظور سرمایهگذاری نیز نقش تعیینکنندهای ایفا میکند. بازسازی املاک قدیمی و خرید خانههای کلنگی بهمنظور ساخت مجدد نیز از انواع روشهای سرمایهگذاری رایج در مسکن به شمار میرود.

امروزه به لطف توسعه بازارها و ابزارهای مالی جدید، سرمایهگذاری در بازار مسکن میتواند به روشهای مختلفی انجام گیرد. سرمایهگذاریهای مشترک بین اشخاص خصوصی، صندوقهای سرمایهگذاری فعال در بازارهای مالی مثل صندوقهای زمین و ساختمان و صندوقهای املاک و مستغلات از ابزارهای سرمایهگذاری جدید در این حوزه هستند. صندوقهای سرمایهگذاری به واسطه بهرهگیری از مدیریت حرفهای سرمایه و پروژهها، تجمیع سرمایههای خرد و توزیع ریسک، امکان کسب بازده از بازار مسکن را به حداقل رساندن ریسکهای قابل کنترل مهیا کرده است.

با مفهوم ریسک در سرمایهگذاری بیشتر آشنا شوید.

اصول سرمایهگذاری در مسکن؛ در سرمایهگذاری در مسکن به چه مواردی باید پرداخته شود؟

مشابه هر بازار سرمایهگذاری، شروع سرمایهگذاری در مسکن مستلزم شاخت اصول بازار و اطلاع از ساختارهای آن میباشد. آشنایی با خصوصیات نهادی و جغرافیایی هر منطقه میتواند باعث افزایش دقت و سرعت تصمیمگیری در موضوع سرمایهگذاری گردد. در ادامه برخی از اصول سرمایهگذاری در مسکن معرفی شدهاست.

- عرضه و تقاضای مسکن:

- در بررسی یک موقعیت سرمایهگذاری در بازار مسکن به بررسی عرضه و تقاضای آن منطقه توجه ویژهای داشته باشید. آنچه که سود شما را از سرمایهگذاری تعیین میکند قیمت فروش شما پس از دورهی مورد نظر سرمایهگذاری است. برای مثال اگر در تهران قصد سرمایهگذاری در مسکن را دارید، خرید خانههای کوچک نوساز احتمالاً از تقاضای بسیار خوبی برخوردار است، چراکه با افزایش قیمتهای مسکن، عموم مردم به خرید و اجارهی چنین خانههایی تمایل و توانایی مالی بیشتری نسبت به خانههای بزرگتر و یا فرسوده خواهند داشت.

- نقدشوندگی مسکن:

- نقدشوندگی داراییهای سرمایهای مسئله مهمی است. در صورتی که دارایی از نقدشوندگی مناسبی برخوردار نباشد به دلیل قفل شدن سرمایه در دارایی مذکور، هزینه فرصت سرمایهگذاری های آتی افزایش پیدا میکند. در حال حاضر واحد ساختمانی که خریداری میکنید نوسازتر و کوچکتر باشد قابلیت نقدشوندگی بسیار بالاتری نسبت به سایر فرصتهای سرمایهگذاری خواهد داشت. توجه داشته باشید که سرمایهگذاری در مناطق اطراف تهران نقدشوندگی کمتری نسبت به سرمایهگذاری در مسکن تهران را خواهند داشت.

- خرید به قیمت:

- مهمترین اصلی که در سرمایهگذاری در مسکن، ورود در قیمت مناسب (به قیمت ارزش ذاتی و یا کمتر از ارزش ذاتی) به فرصت سرمایهگذاری است. ارزش واحدهای ساختمانی به موقعیت جغرافیایی و بافت منطقه، مسیرهای دسترسی و ترفیکی، فاصله از خدمات عمومی و حملونقل شهری، وضعیت زیرساختهای منطقه، مساحت و عمر بنا وابسته است.

در رابطه با اوراق بانک مسکن بیشتر بخوانید.

مزایای سرمایهگذاری در مسکن

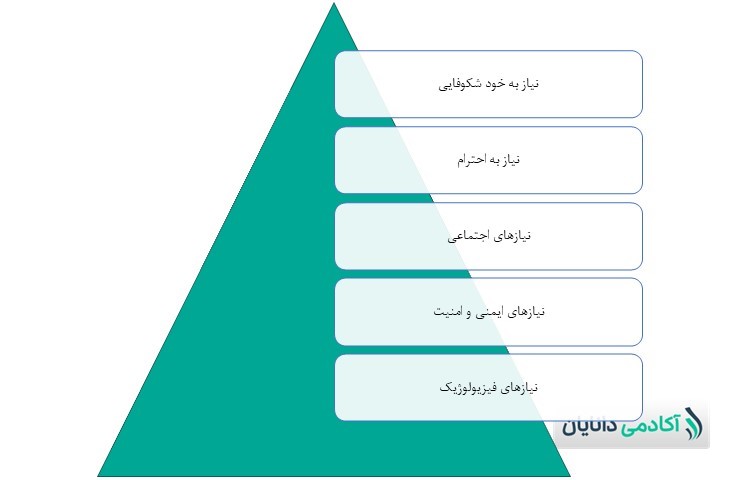

بر طبق هرم نیازهای مازلو اولین از نیازهای اساسی و بنیادی افراد نیازهای زیستی و امنیت میباشد. مسکن به عنوان یکی از اعوامل امنیت مطرح بوده و عموماً تقاضای مشخص و همیشگی برای آن وجود دارد؛ بنابراین قابلیت استفاده از آن برای خانوار و بهوجودآمدن امنیت و ثبات بیشتر، میتواند یکی از مزایای سرمایهگذاری در این بازار تلقی شود. از دیگر ویژگیهای مثبت بازار مسکن محافظت از ارزش سرمایه در مقابل تورم است.

در طول دو قرن گذشته در کشورهای اروپایی و بهطورکلی در شهرهای بزرگ دنیا سهم مسکن نسبت به سایر داراییهای مردم مقدار قابلتوجهی بوده و این روند در حال افزایش است. ریسک پایین سرمایهگذاری در این بخش از دیگر مزایای این بازار است. ازآنجاییکه مسکن میتواند منبع خوبی برای ایجاد اعتبار مالی و اجتماعی تلقی شود، امکان وثیقهگذاری و دریافت وام را به وجود میآورد و بهاینترتیب با ایجاد یک اهرم مالی قادر است که میزان بازدهی را افزایش دهد.

نمودار ۴: هرم نیازهای مازلو

معایب سرمایهگذاری در مسکن

باتوجهبه وضعیت بازار مسکن و مخصوصاً در سالهای گذشته، در اثر نبود ابزارهای مالی جدید یا عدم آشنایی جامعه با این ابزارها، ورود به این بازار نیازمند حجم قابل توجهی سرمایه بوده است. لذا برای افرادی که نقدینگی کمی در اختیاردارند سرمایهگذاری در مسکن امکانپذیر نبوده و این عامل میتواند یکی از معایب این بازار باشد.

میزان نقدشوندگی یکی از عوامل مهم هنگام سرمایهگذاری در بازارهای مختلف است، سابقه بازار مسکن در دورههای رکود حکایت از نقدشوندگی کم این بازار داد. بنابراین بازار مسکن برای یک سرمایهگذاری کوتاهمدت مناسب به نظر نمیرسد. همچنین در دورههایی که بازار مسکن در حالت رکود قرار دارد ریسکهای سرمایهگذاری در بازار مسکن بالا میرود. البته باید در نظر داشت که میزان نقدشوندگی مسکن در مکانهای مختلف متفاوت است. در حالت کلی نقدشوندگی در شهرهای بزرگ نسبت به شهرستانها بیشتر است هرچند که در شهرهای بزرگ نیز ممکن است نقد شدن مسکن مدتها به طول انجامد. از معایب دیگر سرمایهگذاری در بازار مسکن میتوان به وجود ریسکهای حقوقی که میتواند منجر به مجموعهای از مشکلات معاملاتی و یا بهرهبرداری شود اشاره کرد.

صندوق املاک و مستغلات و همچنین صندوق زمین و ساختمان فرصتی برای سرمایهگذاری افرادی است که پول کافی برای خرید یک آپارتمان کامل یا زمین را ندارند و قصد دارند بخشی از آن را خریداری کنند.

بازدهی سرمایهگذاری در هریک از اشکال املاک و مستغلات

سؤالی که هنگام سرمایهگذاری در این بازار مطرح میشود، بدین صورت است که بین زمین، مسکن و واحد تجاری، کدامیک سودآورتر بوده و با ریسک کمتر بازدهی بیشتری را ایجاد میکند؟ معمولاً رشد قیمت زمین بیش از مسکن است (نمودار ۵) و طی سالهای گذشته این تفاوت به بیش از ۵ درصد رسید. بااینحال، سرمایهگذاری در واحدهای ساختهشده از عایدی درآمد اجارهای و بهرهبرداری برخوردار است که در سرمایهگذاری در زمین چنین عایدیای وجود ندارد.

واحدهای تجاری تابع چرخههای تجاری و شرایط اقتصادی هستند و این امکان وجود دارد که در مقاطعی از زمان دچار وضعیتهای نامطلوب (نقدشوندگی پایین و یا عدم فرصت بهرهبرداری) گردند. واحدهای مسکونی به دلیل نیاز اساسی انسانها به مسکن همواره مشتریان دائمی خود را دارد و از این نظر دارای مزیت نسبت به واحدهای تجاری است. بنابراین واحدهای تجاری ریسک بیشتری نسبت به واحدهای اداری دارند و ریسک واحدهای اداری بیشتر از واحدهای مسکونی است. باید توجه کرد که بر اساس تبصره بند ۲۴ ماده ۵۵ قانون شهرداری امکان انجام برخی فعالیتهای تجاری یا اداری (دایر کردن دفتر وکالت و مطب و دفتر اسناد رسمی و ازدواج و طلاق و دفتر روزنامه و مجله و دفتر مهندسی) در واحد مسکونی بلاء مانع میباشد. از این رو نوعی همگرایی بین کاربری مسکونی و اداری وجود دارد.

نمودار ۵: تغییرات سالانه شاخص قیمت زمین در تهران و متوسط قیمت فروش یک مترمربع زیربنای مسکونی در شهر تهران (هممقیاس نسبت به سال ۱۳۹۰)

هرچند که واحدهای تجاری ریسک بالاتری دارند، بااینحال بهازای هر خانوار در شهر تهران یک واحد تجاری وجود دارد. در این بازار با وجود افزایش عرضه به دلیل مشکلات اقتصادی و رکود، میزان تقاضا نتوانسته متناسب باعرضه رشد کند. لازم به ذکر است که در حالتی که سالانه بخش مسکونی حدود ۵درصد بازدهی داشته باشد، واحد اداری حدود ۶ درصد و واحدهای تجاری حدود ۷ تا۸درصد رشد خواهند داشت. در پروژههای ساختوساز باتوجهبه اینکه سرمایهگذار ریسک بالایی را متحمل میشود، طبیعتاً انتظار بازدهی بیشتری نیز دارد. معمولاً پروژههای ساختوساز نسبت به نگهداری مسکن سالانه حدود ۱۰ تا ۲۰ درصد بازدهی بالاتری دارند.

اگر به سرمایهگذاری پریسک و با امکان کسب بازدهی بالا تمایل دارید، سری هم به مقالهی مربوط به صندوق جسورانه بزنید.

سرمایهگذاری در بازار مسکن و نوسانات فصلی

با نگاهی دوباره به نمودار نرخ بازدهی مسکن در ۱۰ سال اخیر، دوره رکوردی در بازه سالهای ۱۳۹۱ تا ۱۳۹۵ و از سال ۱۳۹۵ تا ۱۳۹۹ نیز یک دوره رونق مشاهده میگردد. بر خلاف بازارهای دیگر، نوسانات فصلی در بازار خرید و فروش مسکن تأثیر زیادی نداشته و تعیینکننده نیست. آنچه که در بازار مسکن تعیینکننده است چرخههای بازار مسکن است؛ این چرخهها تحت تاثیر دورههای رونق و رکود اقتصاد تشکیل میشوند. باتوجهبه اینکه ماهیت سرمایهگذار در بازار مسکن بلندمدت بوده، تشخیص دورههای رونق و رکود نقش بهسزایی در بازده سرمایهگذاری دارد. لازم به ذکر است که سرمایهگذاری در بازار مسکن در ابتدای دورهی رونق و انتهای دورهی رکود، ریسک عدم نقدشوندگی کمتر و بازدهی بالاتر دارد.

بهترین مناطق تهران برای سرمایهگذاری در مسکن

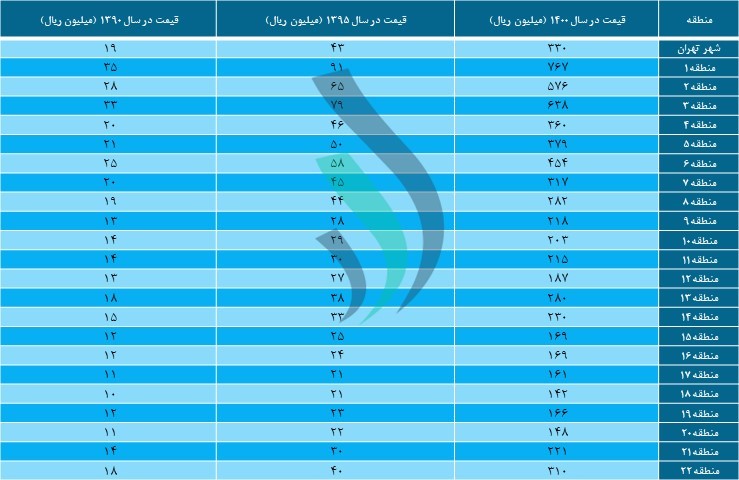

در جدول قیمت هر مترمربع مسکن در منطق مختلف تهران برای سالهای ۱۴۰۰، ۱۳۹۵ و ۱۳۹۰ ذکر شدهاست.

جدول ۱: قیمت فروش یک مترمربع زیربنا در مناطق مختلف تهران منبع: مرکز آمار- بخش ساختمان و مسکن

در شهر تهران، رشد قیمتها در مناطقی که دارای پتانسیل بهتری برای رشد و زیرساختهای بهتری برای زندگی داشتهاند، بیشتر بوده و به طور مشخص مناطق ۱،۲،۳،۴،۶ بالاترین رشد را در تهران داشتهاند. همچنین ۲۲ نیز رشد قابلتوجهی داشتهاست. به بیان کلی بافتهای قدیمیتر و فرسوده که امکان نوسازی در آنها کمتر از سایر مناطق است رشد قیمت کمتری را تجربه میکنند. بنابراین سرمایهگذاری در بافتهای جدید که امکان رشد و توسعه ی زیرساختها در آنها بالاتر است و همچنین از گذشته دارای زیرساختهای قویتری نسبت به سایر مناطق هستند، بازدهی نسبتاً بالاتری دارند.

در طول سالیان گذشته مناطق شمال و شمال غرب تهران به طور عمومی رشد قیمت بیشتری را تجربه کردهاند. در افق بلندمدت تفاوت قابلتوجهی بین مناطق مختلف تهران دیده نمیشود و به نظر میرسد که در تمام نقاط شاهد افزایش قیمتها بودهایم. تابستان ۱۴۰۰ قیمت منازل مسکونی به بالاترین قیمت در ۱۴۰۰ سال اخیر رسید که ناشی از تورم حدوداً ۴۰ درصدی است.

نمودار ۶: نسبت رشد متوسط قیمت معاملات منطاق مختلف تهران در بازه ۱۳۹۰ تا ۱۳۹۵ و ۱۳۹۵ تا ۱۴۰۰

بازدهی سرمایهگذاری در واحدهای مسکونی بر اساس متراژ آنها

در مناطق گران قیمت شهر تهران، عموماً علاقهی سازندگان به واحدهای بزرگتر بیشتر است؛ به اعتقاد این گروه، واحدهای بزرگتر رشد بیشتری خواهند داشت. بااینحال، تصور عدهای دیگر بر این است که به دلیل شرایط اقتصادی و درآمد، تقاضا برای واحدهای کوچک بیشتر است. لذا واحدهای کوچک رشد بیشتری را خواهند داشت. واقعیت آن است نمیتوان تفاوت معناداری بین رشد قیمت واحدها و متراژ آنها پیشبینی کرد. شرایط یک واحد از نظر سال ساخت و منطقهی آن و سایر عوامل تأثیر بیشتری بر قیمتها نسبت به متراژ دارد.

جمعبندی آکادمی دانایان

برای سرمایهگذاری و کسب سود راههای مختلفی وجود دارد. ما به طور مختصر ابعاد سرمایهگذاری در بازار مسکن (به ویژه بازار تهران) را مورد بررسی قراردادیم. به دلیل شرایط و مزایا و معایت خاص هر بازار نمیتوان به این سؤال که سرمایهگذاری در کدام بازار سودآورتر است، پاسخ مشخصی داد. به نظر میرسد تشکیل سبدی از انواع داراییها و سرمایهگذاری در انواع بازارها نسبت به سرمایهگذاری در یک بازار، روش سودآورتری باشد.

4 دیدگاه

در مورد سرمایهگذاری غیر مستقیم در مسکن میشه بیشتر توضیح بدین که دقیقا به چه صورت هستش؟

برای آشنایی با سرمایهگذاری غیرمستقیم در بازار املاک، کلیک کنید و این مقاله را مطالعه کنید.

کسی از سرمایه گذاری تو ملک بدش نمیاد ولی مشکل اینه که با زیر یکی دومیلیارد نمیشه وارد این بازار شد

دقیقا همینطور است.