عرضهی اولیهی سهام شرکتهای خصوصی در بازار سرمایه عموماً امری جذاب بوده است؛ چه برای شرکتی که عرضه میشود، چه برای سرمایهگذاران خرد بازار سرمایه. اما باید بدانیم که عرضهی اولیه سهام شرکتهای خصوصی در بازار سرمایهی ایران با ضعفها و مشکلاتی روبهرو است. همچنین شاید برخی از افراد علاقهمند باشند با جزئیات بیشتری عرضهی اولیه سهام شرکتهای خصوصی در بازار سرمایه را مطالعه کنند. در این مقاله در ابتدا کلیاتی از مفاهیم ابتدایی عرضهی اولیه عرضه شده است و در ادامه شرحی از جزئیات عرضهی اولیه در شرایط فعلی بازار سرمایه توضیح داده شده است. در انتها ضعفها و مشکلاتی که در عرضهی اولیهی شرکتها تشریح شده است.

عرضهی اولیه و روشهای آن

وقتی سهام شرکت برای اولین بار در بورس عرضه شود، به آن عرضه اولیه گویند. در بازارهای بورس عرضه اولیه را به شیوههای مختلف انجام میدهند؛ چهار روشی که معمولاً بسیار رایج است عبارتاند از: ثبت سفارش (book building) (که رویکرد قالب اکثر بورسهاست)، حراج، قیمت ثابت و روش ترکیبی.

روش عرضهی اولیه در ایران، از دیرباز تا کنون

تا چند سال پیش در ایران روش حراج رایج بود و این فرآیند یکی دو روز طول میکشید؛ یعنی وقتی سهم مشخص میشد، خریداران مظنهها را وارد میکردند، قیمت رقابتی ثبت میشد و در صورتیکه ناشر راضی بود، سهام را عرضه میکرد و کشف قیمت اتفاق میافتاد. این حراج انواع مختلفی دارند که موضوع بحث ما نیست. ولی امروزه در ایران روش ثبت سفارش اجرایی میشود.

محدودیت روش حراج در عرضهی اولیه

در روش ثبت سفارش محدودیت روش حراج برطرف میشود. این محدودیت آن بود که در عرضه اولیه رقابت قیمت اتفاق میافتد و قیمت خیلی بالا و پایین میشد؛ در نتیجه عرضه به همه افرادی که میخواستند در عرضه اولیه مشارکت کنند، تخصیص نمییافت. به همین خاطر، روش ثبت سفارش پیادهسازی شد. در این روش زمانی برای ثبت سفارش تعیین میشود و یک بازه قیمتی مشخص میشود؛ برای هر کد معاملاتی هم سقف خریدی از نظر تعداد مشخص میشود. به این شکل، تخصیص تا حد زیادی منصفانهتر در مورد عرضههای اولیه شکل میگیرد.

بررسی سود عرضههای اولیه در دورههای اخیر

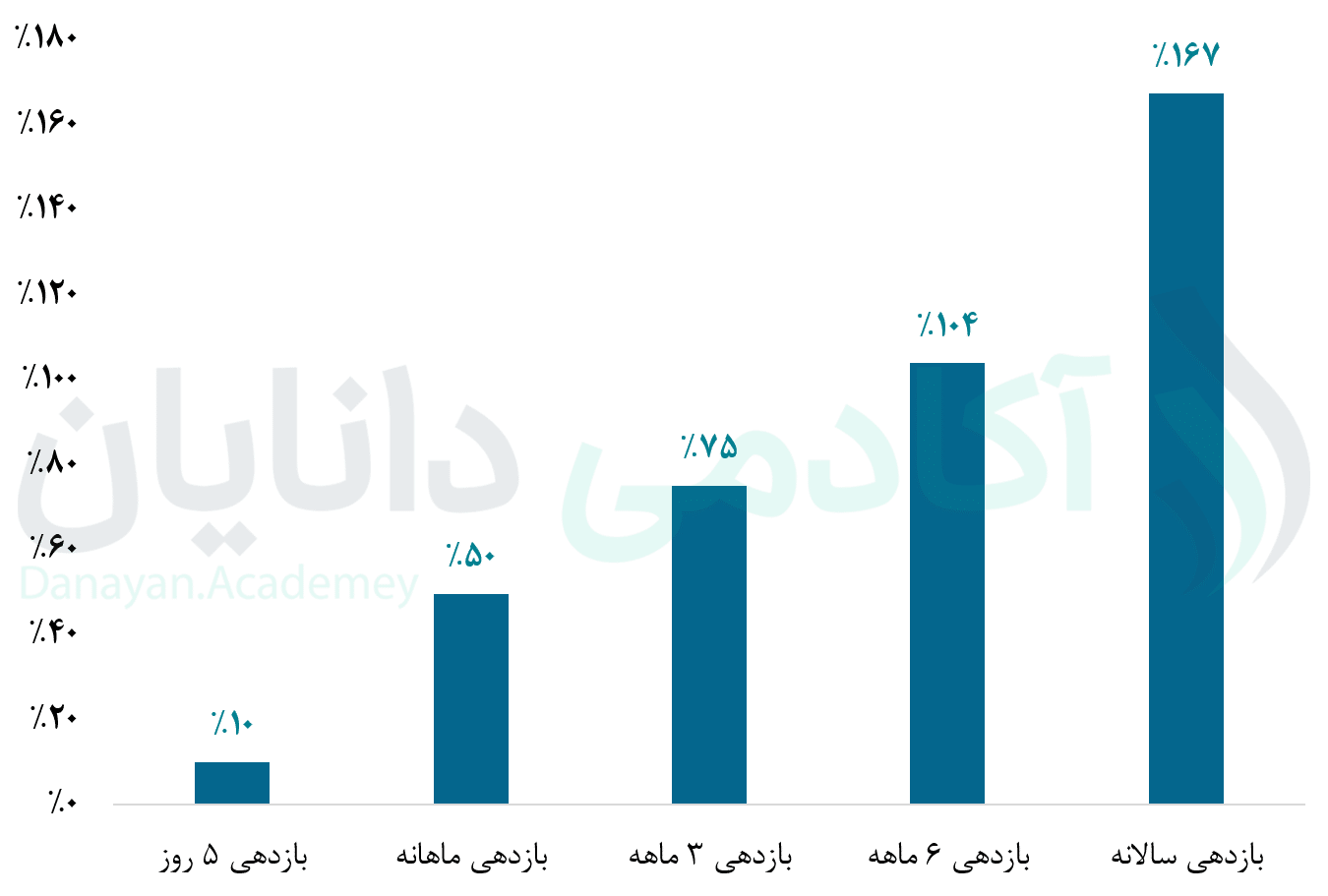

در نمودار ۱ نتایج بررسی آقای احمد پویانفر آورده شده است که به عرضههای اولیه ۴۴ شرکت در بورس در سالهای ۹۸ و ۹۹ مربوط است. بازده پنج روزه، ماهانه، سه ماهه، شش ماهه، و یک ساله عرضههای اولیه استخراج شده است. همانطور که نمودار نشان میدهد مثلاً در بارچارت سمت چپ بازدهی ۵ روز اول عرضههای اولیه با میانگینگیری ساده حساب شده است. ملاحظه میکنید که در پنج روز اول، فارغ از مثبت یا منفیبودن شاخص، عرضههای اولیه ۱۰ درصد بازده داشتهاند. این بازده ماهانه ۵۰ درصد و الی آخر بوده است. اگر مطالعه به سالهای دورتری که بازار مثل دو سال گذشته رونق نداشته، گسترش مییافت، شاید تحلیل بهتری میشد، اما نتیجه خیلی فرقی نمیکرد. روندی که در این نمودار میبینید، اگر به سالهای گذشته هم میرفتیم، باز هم تفاوت چندانی نمیکرد.

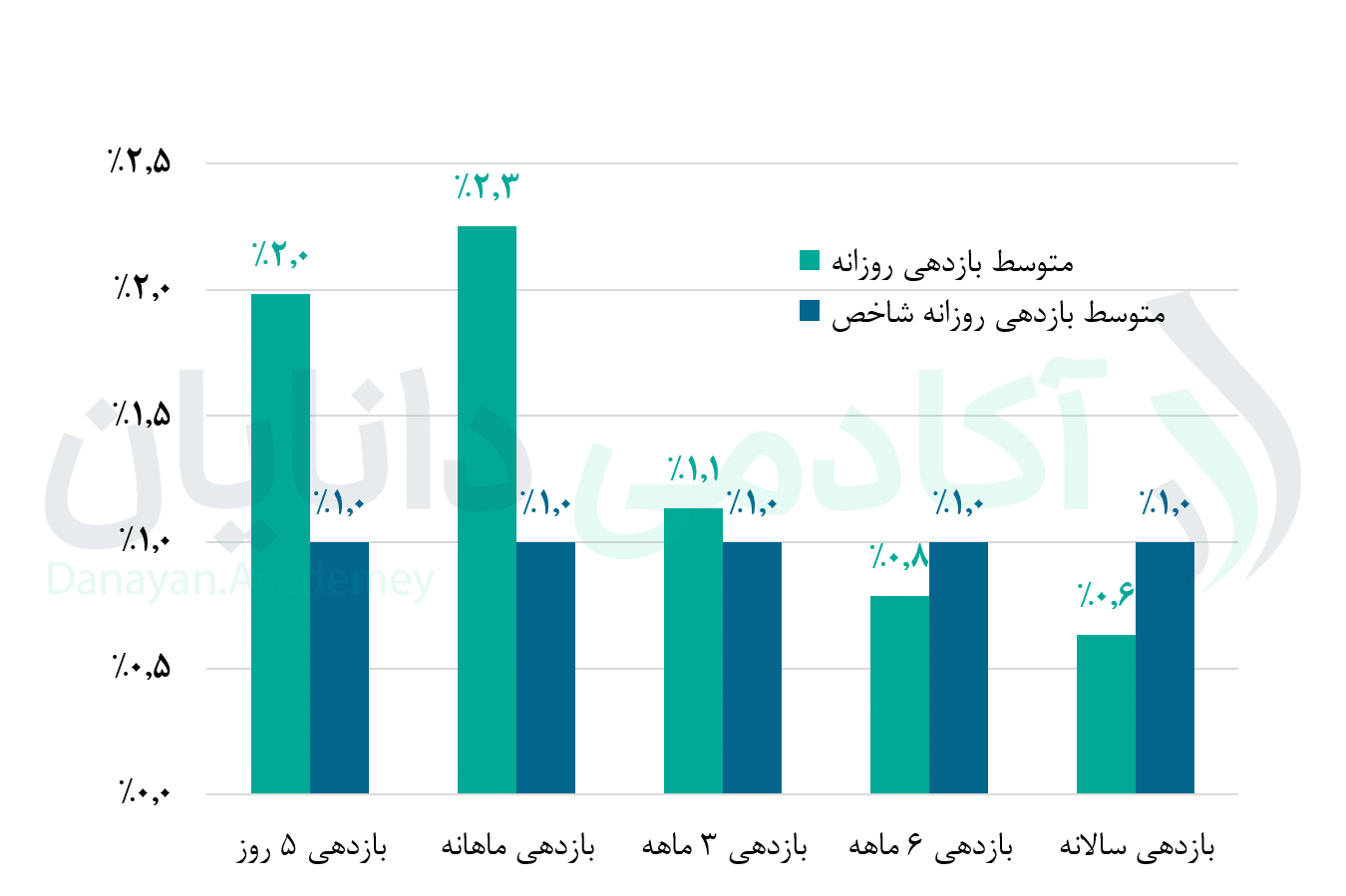

برای افزایش قابلیت مقایسه اعداد و ارقام، نمودار ۲ تولید شده است. در نمودار ۲، این بازده پنج روزه را که ۱۰ درصد بوده، بر ۵ تقسیم شده است تا بازده روزانه محاسبه شود؛ بازده ۵۰ درصد ماهانه بر ۲۲ روز تقسیم شده تا بازده روزانه در ماه معامله محاسبه شود، الی آخر. یعنی همه بازدهها به بازده روزانه تبدیل شده است؛ مثلاً میبینیم که در ۵ روز اول روزانه حدود دو درصد بازده گرفتهایم، و اگر بازه ماهانه را معیار بگیریم، بازده بیشتر از دو درصد شده است.

نمودار ۱. بازدهی عرضههای اولیه (۴۴ شرکت) در سال های ۹۷ و ۹۸

سود عرضههای اولیه در سالهای ۹۷ و ۹۸

در نمودار ۲ ملاحظه میکنید که این متوسط بازدهی روزانه از پنج روز تا یک ماه افزایشی است، بعد از یک ماه تا سه ماه با شیب خیلی تندی افت میکند، و بعد از سه ماه حتی از شاخص هم کمتر میشود. بخش کمرنگتر نمودار هم متوسط بازده روزانه شاخص برای همین دو سال را نشان میدهد. شاخص در یک سال و شش ماه به طور متوسط هر روز یک درصد بازدهی داشته است.

در واقع، قابلیت مقایسه عرضههای اولیه با کل بازار به طور متوسط نشان میدهد که استثناهایی در بازار داریم. این استثناهایی است که در ادبیات موضوع به آنها اشاره میشود: مثلاً اثر اندازه، تقویم روز و … . در ایران اثر عرضه اولیه را به وضوح داریم. در یک ماه اول عرضههای اولیه، بی هیچ استثنایی، بازده عرضههای اولیه از شاخص بازدهی خیلی بیشتری بوده است. بعد از آن، بازده به روال عادی برمیگردد. تا اینجا، صرفاً میخواستم نشان دهم که این عرضههای اولیه در ماه اولِ بعد از عرضه، بازده زیادی داشتهاند.

نمودار ۲. بازدهی عرضههای اولیه (۴۴ شرکت) در سال های ۹۷ و ۹۸

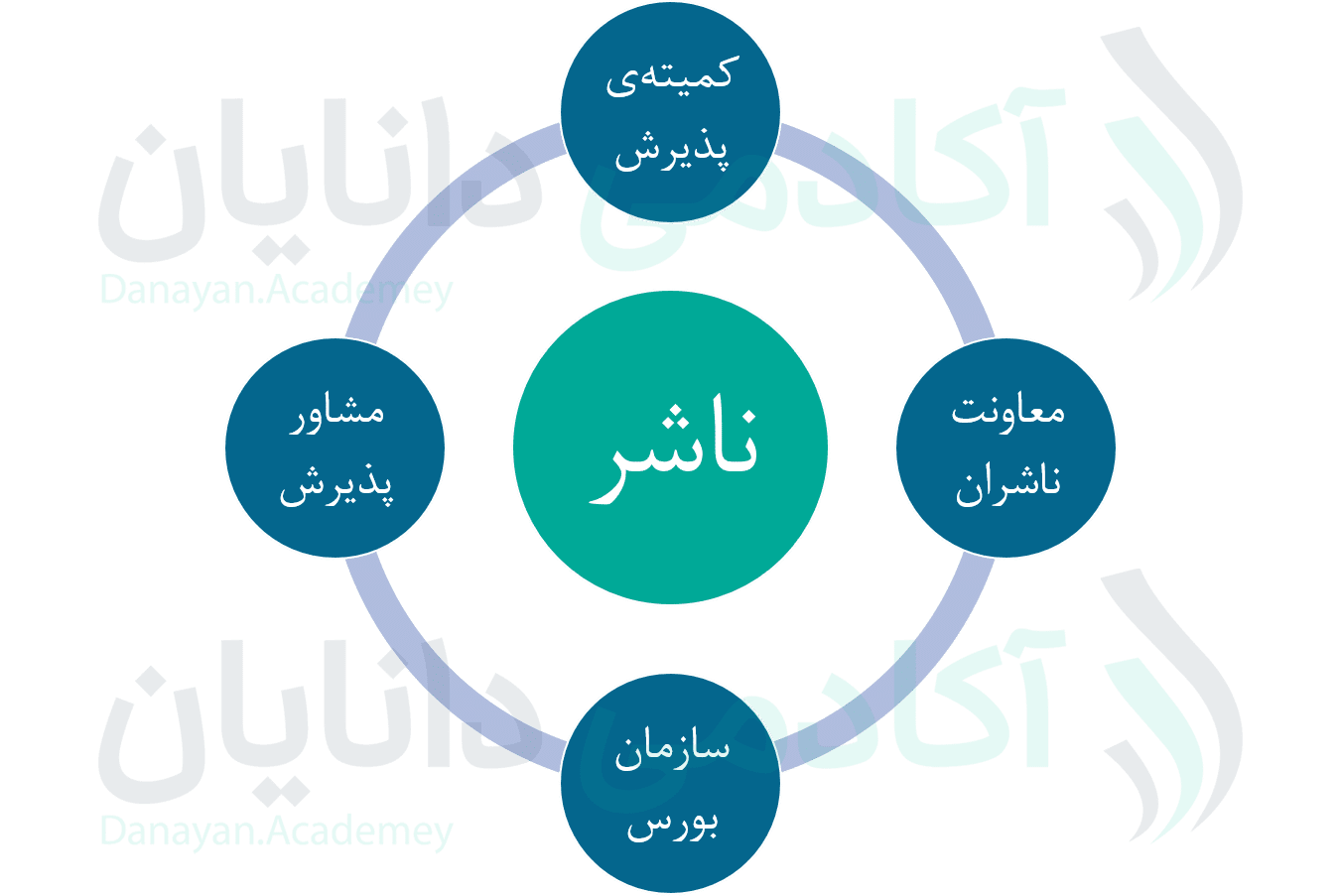

پذیرش مرحلهای پیش از عرضهی اولیه و ارکان آن

قبل از اینکه سهام شرکتی عرضه اولیه شود، آن سهام باید در بورس پذیرفته شود. برای پذیرش در بورس، هر یک از چهار رکنی که در نمودار ۳ آورده شده، باید وظیفهای را برای پذیرش شرکتها یا اوراق در بازار برعهده گیرند: مشاور پذیرش به نمایندگی از ناشر طرف حساب میشود. سازمان بورس معمولاً با حق وتو وارد این پروسه میشود. معاونت ناشرانِ بورسها وظیفه مستندسازی و آمادهکردن شرکت برای طرح در کمیته پذیرش را برعهده دارند. عالیترین جایگاه را کمیته پذیرش دارد که تصمیم میگیرد شرکتی پذیرش بشود یا نه.

نمودار ۳- ارکان در پذیرش

ارزشگذاری شرکتها برای عرضهی اولیه

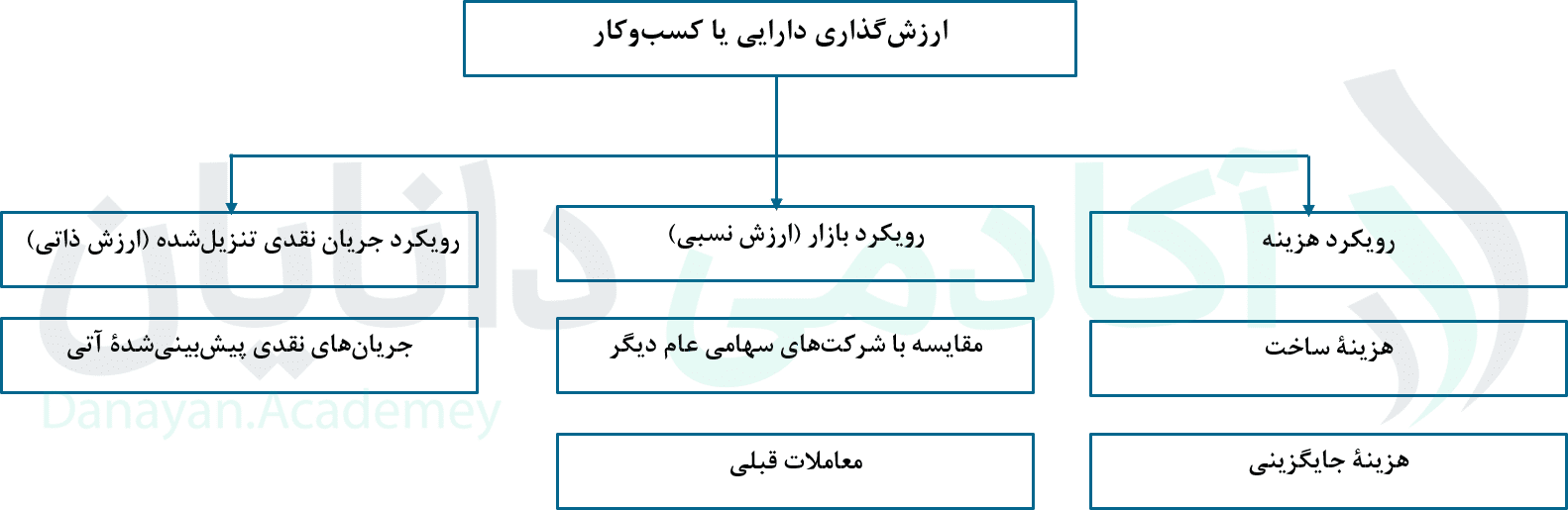

رویکردهای مختلفی برای ارزشگذاری کسبوکارها وجود دارد. سه رویکرد اصلی به شرح زیراست:

- رویکرد هزینه (cost approach) : معمولاً بر مبنای ارزش دفتری یا جایگزینی شرکت را ارزشگذاری میکند.

- رویکرد بازار (market aproach): یا نسبت به شرکتهای مشابه یا نسبت به معاملاتی که انجام شده ارزشگذاری صورت میگیرد. مثلاً اگر شرکتی با ظرفیت یک میلیون تن سیمان، ۷۰۰ میلیارد تومان ارزشگذاری میشود، کارخانه سیمان دیگری هم که یک میلیون تن سیمان تولید میکند، باید حدود ۷۰۰ میلیارد تومان ارزشگذاری شود.

- رویکرد تنزیل جریانهای نقدی (discounted cash flow): اساس این است که باید جریانهای نقدی آتی را تنزیل کنیم و بر مبنای آن ارزش را مشخص کنیم.

نمودار ۴- رویکردهای ارزشگذاری

مقایسهی روشهای ارزشیابی در عرضهی اولیهی شرکتها

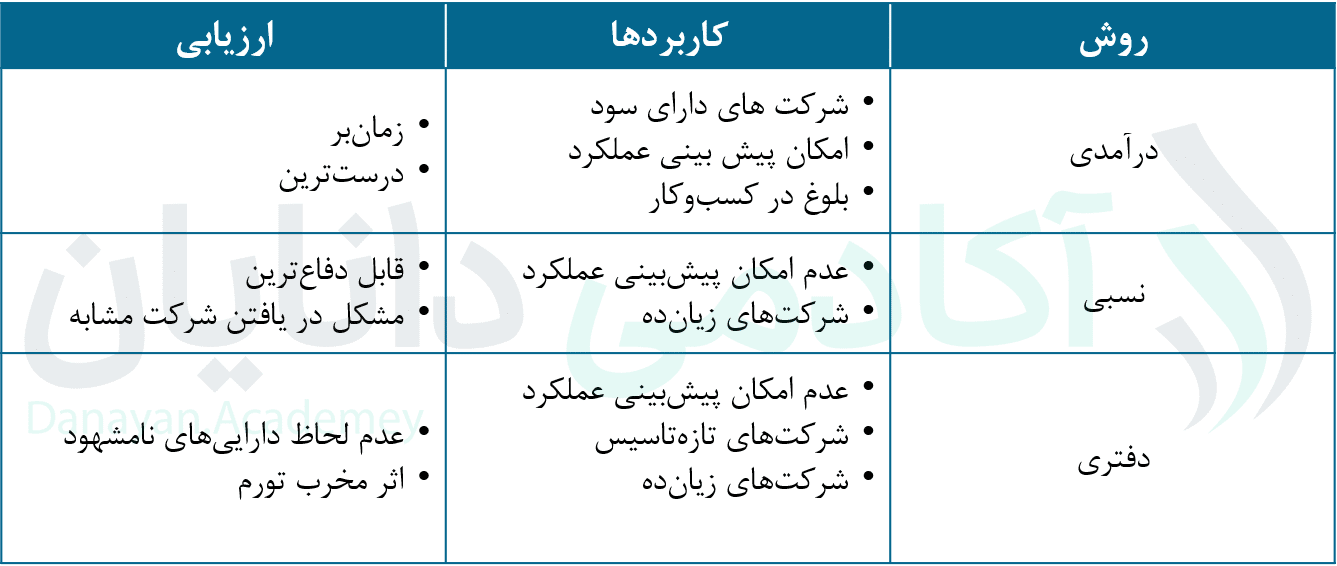

انتظار داریم که شرکتها با استفاده از این سه روش ارزشگذاری بشوند. در این رویکردها، مثلاً در روشهای نسبی از یک سری نسبتها مثل نسبت P/E یا نسبت قیمت به ارزش دفتری (price-to-book ratio) استفاده میشود. یا مثلاً در روش تنزیل جریانهای نقدی میتوانیم از روش تنزیل سود نقدی (dividend discount model (DDM))، ارزش فعلی تعدیلشده (adjusted present value)، یا سود باقیمانده (residual income) استفاده کنیم. روشهای مختلفی وجود دارند، مهم این است که آیا ما مجاز هستیم هر وقت دلمان خواست از هر کدام از این روشها استفاده کنیم یا نه؟ اینها هر کدام محدودیتهای خاص خود را دارند که در تخصص ارزشگذاری به آنها توجه میشود. فرض کنید از رویکرد تنزیل جریان نقدی استفاده میکنید؛ اگر جریان نقدی شرکت منفی باشد، منتهی به ارزش منفی برای شرکت میشود، پس نمیتوانید به این راحتی از این روش استفاده کنید.

از رویکرد تنزیل جریان نقدی زمانی معمولاً استفاده میشود که امکان پیشبینی جریانهای نقدی (cash flows) وجود داشته باشد. اگر امکان این پیشبینی در دسترس نباشد، طبعاً نباید از آن استفاده کرد. مثلاً از روش نسبی زمانی که شرکت زیانده است و جریانهای نقدی منفی دارد، استفاده میکنیم. از روش دفتری هم معمولاً وقتی استفاده میکنیم که شرکت تازه تأسیس یا زیانده است و پیشبینی عملکرد امکانپذیر نیست.

هر روش ارزشگذاری مزایا و معایب خود را دارد؛ مثلاً روش درآمدی درستترین است، ولی ارزشگذاری با این روش زمان زیادی میبرد. روش نسبی قابل دفاعتر به نظر میرسد، چون به قدری مشابه در بازار دارد که وارد این استدلال نمیشویم که چرا این ارزش باید درست باشد. با این همه، پیداکردن شرکت مشابه خود مشکلی جدی دارد که وقت میبرد. روش دفتری هم میدانیم که در محیطهای تورمی خیلی قابل اتکا نیست.

نموار ۵- مقایسهی روشهای ارزشگذاری

ویژگیهای گزارش ارزشگذاری خوب برای عرضهی اولیه

برای تهیه گزارش ارزشگذاری خوب برای عرضهی اولیه مواردی را از استانداردهای مؤسساتی که انجمن حرفهای ارزشگذاران هستند نقل میکنم. ابتدا ببینیم ارزشگذاری خوب چیست؟ بعد نقدهایی را ارائه دهیم که از گزارشات ارزشگذاری شده است.

- باید از مدل و رویکرد مناسب استفاده بشود: اینطور نیست که هر کس از دانشگاه لیسانس یا فوقلیسانس گرفت و توانست چند عدد را در هم ضرب کند، ادعا کند ارزشگذاری بلد است و این هم مدل آن؛ اینجا رقم سود را بگذار، اینجا هم نرخ تنزیل را، ضرب و تقسیم کن و به ارزش برس. متأسفانه، با اطمینان بسیار میگویم، بالای ۹۰ درصد گزارشهایی که تهیه میشود، کیفیت ندارند. گزارشهای ارزشگذاری که امروزه تهیه میشوند، اصولاً کیفیتی ندارند که بشود در باره آنها صحبتکرد.

- ساختار گزارش باید نظاممند باشد.

- اطلاعات آن باید به روز باشد.

- گزارش باید بدون تبعیض باشد.

- اطلاعات باید سازگار و مرتبط به هم باشند.

- اطلاعات کافی به تصمیمگیرنده بدهد و به زبان قابلفهم برای تصمیمگیرنده باشد.

- ریسکها و محدودیتهای اصلی شرکت را نشان بدهد.

- تضاد منافع را افشا کند.

- محاسبات توسط شخص ثالث قابلتکرار باشد.

- مفروضات به صورت سریع و مشخص بیان شود.

- به منابع مورد استفاده ارجاع داده شود.

- هرگونه محدودیت در دریافت و دسترسی به اطلاعات بیان شود.

- به موضوعات و محاسبات پارامترهای مهم پرداخت شود.

اگر با مفهوم ارزشگذاری آشنایی ندارید، پیشنهاد میکنیم وارد این صفحه شوید و مقالهی مربوط به ارزشگذاری را مطالعه کنید.

مشکلات فرآیند ارزشگذاری عرضه اولیه

صورت مسئله این است که عرضهی اولیه در بازار سرمایه داریم که تا یک ماه بازده غیرنرمال به بسیاری از افراد در بازار میدهد. البته متأسفانه این طور نیست که این بازده مازار به صورت برابر بین همه توزیع شود. آنهایی که پشت دستگاه نشسته و دسترسی بهتری به سیستم و سامانه بورس دارند، سریعتر میتوانند از این عرضههای اولیه بهرهمند شوند. ناشر سهم را به قیمت ارزانی ارائه کرده است. اما عدهای با سفتهبازی و رانت اطلاعاتی، از این بازده منتفع میشوند. حتی اگر در حالت خوشبینانه فرض کنیم همه سرمایهگذاران منتفع شوند، سؤال این است کسی که خاک کسبوکار را خورده و زحمت کشیده، چرا باید سهم خود را مثلاً ۳۰-۴۰ درصد زیر قیمت تعادلی بازار عرضه کند؟ منشاء این خطا کجاست؟ منشاء کمیته پذیرش و فرآیند پذیرش شرکتهاست. چهار محور زیر نشان میدهد که مشکلات کجاست.

عدم تدوین استانداردهای گزارشگری ارزشگذاری برای عرضههای اولیه

استانداردهای گزارشگری برای ارزشگذاری در بازار سرمایه نداریم، و به همین خاطر هر کسی جرأت میکند گزارش ارزشگذاری بنویسید، و هر کسی فکر میکند ارزشگذاری بلد است. در همه جای دنیا معمولاً استانداردهای گزارشگری ارزشگذاری وجود دارد. افرادی که ارزشگذاری میکنند باید صلاحیت حرفهای داشته باشند، و بدانند سلب مسئولیت و تضاد منافع چطور اتفاق میافتد، و شکل و شمایل گزارش ارزشگذاری چگونه است. یعنی با گزارش ارزشگذاری و ویژگیهای آن به شرحی که گفتیم، آشنا باشند.

انتخاب مشاور توسط ناشر در فرآیند عرضهی اولیه

نکته دوم انتخاب مشاور توسط ناشر است؛ این آن شرکتی است که معمولاً میخواهد عرضه اولیه را انجام دهد؛ و خود گزارش مینویسد، سهم را ارزشگذاری میکند و به کمیته پذیرش معرفی میکند. معلوم است که اینجا تضاد منافع وجود دارد. وقتی ناشر خود مشاور را انتخاب میکند، طبعاً دنبال مشاوری است که حرفش را گوش کند. آنهایی که مشاور پذیرش شرکتها میشوند، کارمزد میگیرند.

پدیدهی عرضهی اولیهی شیرین

در پدیده عرضه اولیه در ایران، فرهنگ بسیار اشتباهی جاافتاده است. متأسفانه خود بورسها هم به این امر دامن میزنند. وقتی گزارش ارزشگذاری را به بورس برده میشود و میگفته میشود ارزش مثلاً ۱۰۰ تومان است، در جواب میگویند که ۱۰۰ تومان را قبول داریم، ولی این عرضه اولیه است و باید شیرین باشد؛ باید ۷۰ یا ۸۰ تومان قیمت بزنید. معلوم نیست قیمت برای چه باید شیرین باشد؟ چه شخصی گفته باید شیرین باشد؟ شیرین برای ناشر باشد یا برای سرمایهگذار؟ آیا هدف ناشر است که از بازار تأمین مالی میکند یا هدف سرمایهگذاری است که به خاطر کسب بازدهی آنی آمده است؟

اعطای مجوز به نهاد و نه اشخاص در فرآیند عرضهی اولیه

همین که شرکتی تأمین سرمایه شود، میتواند ارزشگذاری انجام دهد. در قانون هم این آمده است. اصلاً کاری به این ندارد که یک نفر فارغالتحصیل بیسواد با مدرک لیسانسِ نامرتبط ارزشگذاری میکند یا آقای داموداران (Aswath Damodaran مؤلف معروف کتابهای ارزشیابی) این مقررات ایراد دارد. در واقع، اشخاص هستند که ارزشگذاری میکنند، نهاد که ارزشگذاری نمیکند. متأسفانه این مشکل سالهای سال است که همچنان هم ادامه یافته و کیفیت گزارشهای ارزشگذاری هم به شیوهای است که ملاحظه کردید. طبعاً سازمان بورس باید به این مطالب بیشتر دقت کند.

جمعبندی

عرضهی اولیهی شرکتهای خصوصی در بازار سرمایه از تمام جهات بسیار سودمند است؛ هم میتواند در فرآیند تأمین مالی شرکتها نقش پررنگی ایفا کند و هم به سرمایهگذاری عموم مردم در بازار سرمایه عمق میبخشد. اما نباید فراموش کنیم که در حال حاضر ساختار ایجاد شده برای عرضهی اولیهی شرکتهای خصوصی در بازار سرمایه در بهترین حالت خود قرار ندارد و در این مقاله به مواردی اشاره شد که به این فرآیند کمک میکند. در نهایت اگر سؤال یا ابهامی برای شما باقی مانده میتوانید در پایین همین مقاله آن را مطرح کنید که کارشناسان ما در سریعترین زمان ممکن به شما پاسخ دهند. همچنین برای مطالعهی سایر مقالات، میتوانید وارد صفحهی اصلی شوید.