در فرایند سرمایهگذاری برای داشتن انتخابهای مطمئنتر و همینطور اتخاذ تصمیمات بهینهتر در محل سرمایهگذاری و انتخاب شرکتها از یکسری استانداردها استفاده میکنیم و توجهمان را معطوف به برخی پارامترهای مهم در صورتهای مالی خواهیم کرد. از جمله مهمترین این پارامترها میتوان به سود خالص شرکت و مواردی از آن قبیل اشاره کرد.

اما گاهی اوقات توجه صرف به این موارد برای مقایسهی شرکتها با هم و یا مقایسهی عملکرد یک شرکت در طول سالیان مختلف، راهگشا نیست و برخی استانداردها و پارامترهای دیگر نیز باید موردتوجه قرار گیرد. ازاینجهت ما به مفهوم نسبتهای مالی بهعنوان ابزاری کمککننده و فوقالعاده سودمند در تجزیهوتحلیل صورتهای مالی رو میآوریم. نسبتهای مالی انواع مختلفی دارند که در این مقاله نسبتهای نقدینگی بیشتر مدنظر ما خواهد بود و پس از ارائه تعریف کلی از نسبتهای مالی، نسبت مالی نقدینگی را تعریف کرده، دربارهی انواع آن صحبت خواهیم کرد و در پایان نیز این نسبتها را برای یک نماد منتخب بورسی محاسبه خواهیم کرد.

نسبتهای مالی و جایگاه نسبت مالی نقدینگی

همانطور که در ابتدای مقاله اشاره کردیم گاهی اوقات صرف توجه به آیتمهای صورتهای مالی امکان مقایسه و تصمیمگیری مطلوب را برای ما فراهم نمیکند؛ ازاینجهت استفاده از نسبتهای مالی که امکان مقایسههای کمی را برای ما فراهم میکند، بسیار مطلوب خواهد بود. این نسبتهای مالی در جهت داشتن بینشی درست نسبت به فعالیتهای شرکت و مقایسهی آن در طول چندین سال و همینطور مقایسه با شرکتهای همگروه کمککننده هستند.

نسبتهای مالی انواع مختلفی دارند که در کل میتوان آنها را به پنج دستهی کلی تقسیم کرد. این دستهها عبارتاند از: نسبتهای نقدینگی، نسبتهای فعالیت، نسبتهای اهرمی، نسبتهای سودآوری و نسبتهای ارزش بازار که هرکدام از این انواع نسبتها چندین نسبت خاص را شامل میشود. در ادامهی این مقاله به توضیح و معرفی نسبتهای نقدینگی خواهیم پرداخت اما قبل از ورود به بحث ذکر یک نکتهی پرکاربرد در تمامی نسبتهای مالی خالیازلطف نیست.

محاسبهی نسبتهای مالی و نسبت نقدینگی

برای محاسبهی نسبتهای مالی مختلف، از اقلام متفاوت صورتهای مالی استفاده میشود و در هر نسبتی به فراخور تعریف آن نسبت تمام و یا بخشی از یکقلم از صورتهای مالی بر تمام یا بخشی از قلم دیگر از صورتهای مالی تقسیم خواهد شد؛ بنابراین گاهی اوقات ممکن است صورت و مخرج یک نسبت مالی از یک صورت مالی نباشند.

به طور مثال صورت کسر از صورت سود و زیان و مخرج از صورت وضعیت مالی یا ترازنامه باشد. در چنین شرایطی توجه به تفاوت ماهوی اقلام این صورتهای مالی بسیار بااهمیت است. فراموش نکنیم که صورت وضعیت مالی بهمثابه یک عکس عمل کرده و وضعیت شرکت را در یک مقطع از زمان مشخص میکند. این در حالی است که اگر صورت وضعیت را مانند یک عکس ارزیابی کنیم، صورت سود و زیان بهمانند یک فیلم خواهد بود و تحولات شرکت را در یک بازهی زمانی نشان خواهد داد؛ بنابراین به علت وجود این تفاوت در اقلام این دو صورت مالی نمیتوان آنها را بهراحتی به یکدیگر تقسیم کرده و دربارهی نتایج بهدستآمده بحث کرد.

راهکاری که در این شرایط غالباً پیشنهاد میشود آن است که هرگاه در محاسبهی یک نسبت، یکقلم از اقلام صورت سود و زیان و یکقلم از اقلام صورت وضعیت مالی داشتیم میبایست در محاسبات از میانگین قلم مربوط بهصورت سود و زیان در دو دورهی متوالی استفاده کنیم تا قدری دو عدد تقسیم شده بر هم قدری همسنخ شوند.

نسبت نقدینگی چیست؟

نسبتهای نقدینگی آن دسته از نسبتهای مالی هستند که به ما در سنجش توان مالی کوتاهمدت بنگاهها کمک میکنند. به عبارت بهتر این نسبتها در راستای ارزیابی اطلاعات توانایی شرکتها در زمینهی عمل به تعهداتشان و یا پرداخت دیون کوتاهمدتشان کمککننده هستند. میتوان گفت مقصودمان در تحلیل اینگونه از نسبتها سنجش میزان چابکی شرکتها در بازپرداخت دیون کوتاهمدتشان است.

انواع نسبتهای نقدینگی و فرمول آن

در ادامهی این مقاله به معرفی و شرح سه نسبت از زیرمجموعههای نسبتهای نقدینگی خواهیم پرداخت.

-

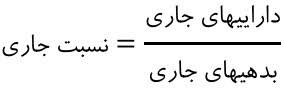

نسبت نقدینگی؛ نسبت جاری:

این نسبت اولین و رایجترینِ نسبت نقدینگی است. برای محاسبهی این نسبت کافی است تا میزان داراییهای جاری را بر میزان بدهیهای جاری تقسیم کنیم. بدین شکل خواهیم دید که آیا داراییهای جاری که پیشبینی میشود تا در یکساله آتی به پول نقد تبدیل شوند توانایی پوشش بدهیهای جاری که در یک سال آتی سررسید خواهند شد را دارند یا خیر.

تحلیل نسبت جاری:

برای میزان مطلوب نسبت جاری میتوان سطوحی را متصور بود. نسبت جاری بهتر است هیچگاه کمتر از یک نباشد چراکه در آن صورت به معنای عدم توان بازپرداخت بدهیهای جاری توسط داراییهای جاری است. همینطور این نسبت نباید چندان عدد بالایی را داشته باشد چراکه در آن صورت بهمثابه عدم مولد بودن داراییها تلقی میشود. سهامداران و سرمایهگذاران شرکت به دنبال خلق سود بیشتر در فعالیتهای اقتصادی شرکت هستند و غالباً ایجاد سودهای بیشتر از طریق داراییهای غیرجاری امکانپذیر است و وجود داراییهای جاری به میزان قدری بیشتر از بدهیهای جاری که توان بازپرداخت آنها را تضمین کند، کفایت میکند.

اما از دیدگاه قرض دهندگان به شرکت بالاتر بودن این نسبت اطمینان بیشتری را برایشان ایجاد میکند چراکه بیانکنندهی بالاتر بودن قدرت شرکت در پرداخت دیون کوتاهمدت است. -

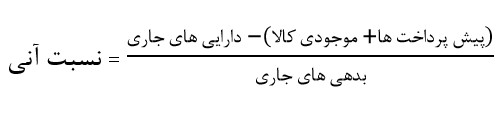

نسبت نقدینگی؛ نسبت آنی:

در نسبت آنی نیز رویکرد کلی مشابه نسبت جاری است اما یک تفاوت در آن وجود دارد. در نسبت آنی که یکی از انواع نسبتهای نقدینگی است؛ چابکی بیشتر در داراییها مدنظر است و داراییهایی که به نقدشوندگی نزدیکترند را از بین داراییهای جاری انتخاب میکنیم. برای این منظور باید از آیتم موجودی مواد و کالا و همینطور پیشپرداختها که نقدشوندگی کمتری دارند صرفنظر کرده و میزان آنها را از دارایی جاری کسر کنیم. بدین ترتیب برای محاسبهی نسبت آنی مجموع موجودی مواد و کالا و پیشپرداختها را از داراییهای جاری کسر کرده و حاصل آن را بر بدهی جاری تقسیم میکنیم. قبل از مطالعهی ادامهی مقاله پیشنهاد میکنیم تا مقالهی مربوط به پیشبینی ترازنامه را مطالعه کنید.

تحلیل نسبت آنی

تحلیل نسبت آنی:

بالاتر بودن این نسبت نیز قطعاً مطلوبیت بالاتری را به دنبال دارد اما تا جایی که به معنای عدم مولد بودن داراییها و بلااستفاده بودن آنها تلقی نشود. همچنین روند صعودی برای این نسبت البته در بازهای معقول نیز میتواند برای شرکت مدنظر نکتهی مثبتی قلمداد شود.

-

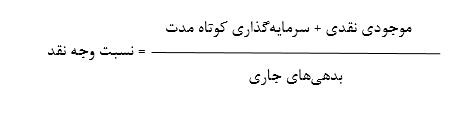

نسبت نقدینگی؛ نسبت وجه نقد:

این نسبت از تقسیم مجموع دو پارامتر وجه نقد و سرمایهگذاری کوتاهمدت بر بدهی جاری به دست میآید. این نسبت باید میزانی معقول را به خود بگیرد و نباید آنقدر بالا باشد که از جنبه عدم مولد بودن دارایی و خصوصاً وجه نقد عمل کند. اساساً نگهداری وجه نقد بالا برای شرکتها حاوی هزینه فرصت عدم سرمایهگذاری آن است چراکه نگهداری پول بهخودیخود فایدهی چندانی برای شرکت ندارد و باید سعی شود تا آن را به یک جریان درآمدی، به طور مثال بهرهگیری از سپرده وصل کرد. همینطور این نسب نباید آنقدری پایین باشد که شرکت را برای پرداخت دیون و یا سایر پرداختهایش با بحران نقدینگی مواجه سازد که در آن صورت تبعاتی به همراه دارد.

تحلیل نسبت نقدینگی

تحلیل نسبت نقدینگی

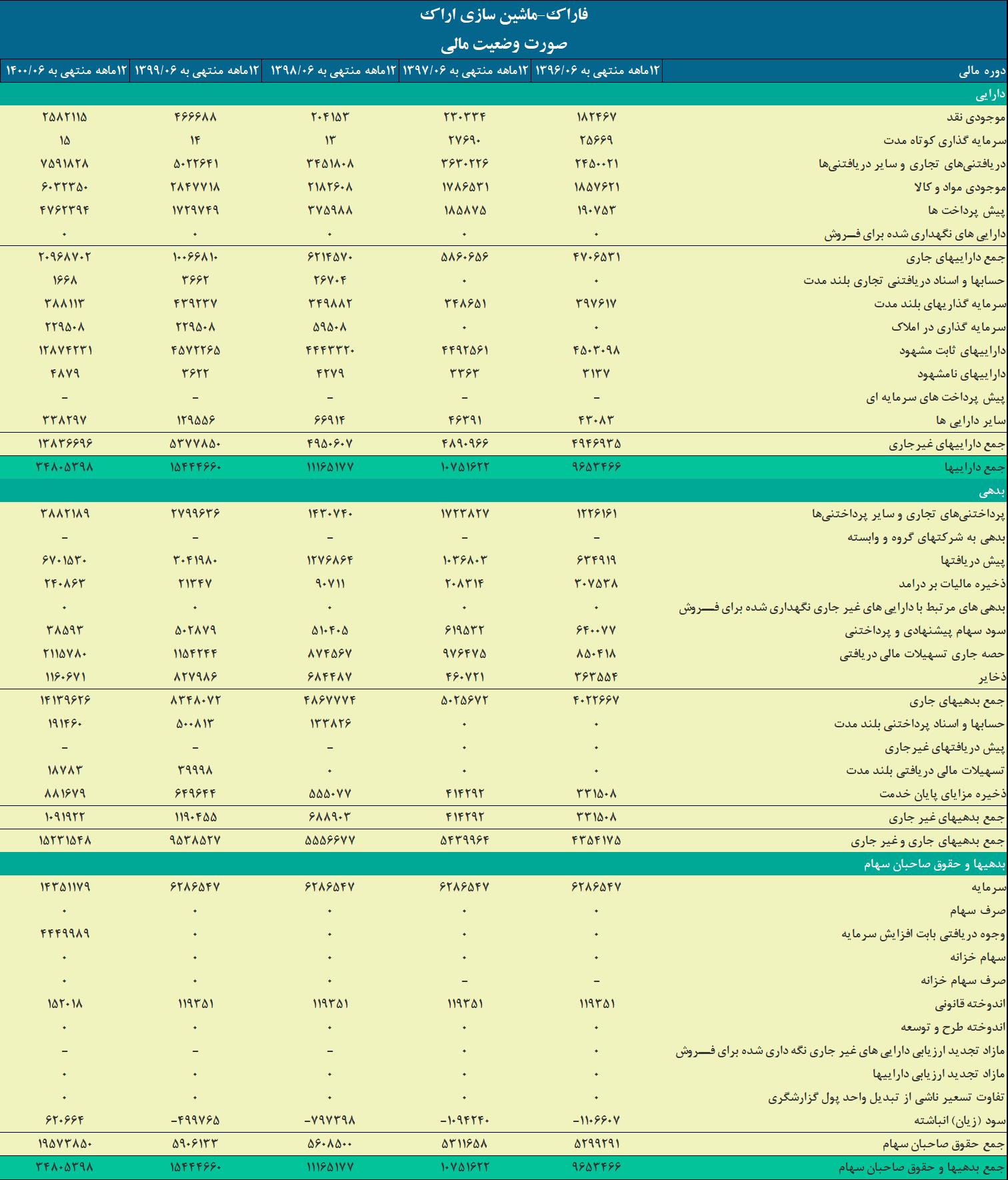

در ادامهی این مقاله برای بررسی بیشتر و کمک به درک بهتر نسبتهای نقدینگی، سه نسبت جاری، آنی و وجه نقد را برای شرکت ماشینسازی اراک محاسبه کرده، روند آن را بررسی و با متوسط صنعت مربوط به آن مقایسه میکنیم. این بررسیها را برای یک بازهی پنجساله انجام خواهیم داد و ازآنجاییکه تمام اقلام موردنیاز برای محاسبه ی نسبت ها ترازنامه ای هستند صرفاً صورت وضعیت مالی شرکت را در ادامه خواهیم آورد.

صورت وضعیت مالی شرکت ماشین سازی اراک

تحلیل نسبت نقدینگی شرکت ماشین سازی اراک

در طول سنوات مورد بررسی به جز انحرافی که در سال ۹۹ نسبت به ۹۸ رخداده، در کل می توان گفت نسبت جاری روندی صعودی را تجربه کرده است. نکته ی مثبتی که می توان برای شرکت در طول این سال ها به آن اشاره کرد آن است که نسبت جاری همواره عددی بالاتر از یک را تجربه کرده است که نشاندهندهی وجود توانایی کافی برای بازپرداخت دیون کوتاهمدت از طریق دارایی های جاری است.

این امر تا جایی مطلوب است که به مرحله ی عدم مولد بودن داراییها نرسد چراکه همان طور که در متن مقاله اشاره کردیم، غالباً سود از طریق داراییهای غیرجاری محقق میشود و باید سعی کرد تا جلوی پیشروی بیش از حد دارایی جاری را گرفت. در سال آخر مورد بررسی عدد نسبت جاری افزایش قابلتوجهی را تجربه کرده است و حتی میزان این نسبت از متوسط صنعت در طول این چند سال نیز بالاتر رفته است. اگر این رشد بازهم ادامه دارد باشد شاید چندان برای شرکت امری جالب نباشد.

نسبت آنی نیز در کل روندی صعودی را داشته است و حتی در سال پایانی به بیش از یک نیز رسیده است. از منظر کاهش فاصله نسبت با متوسط صنعت اقدام مثبتی صورتگرفته است اما بازهم باید از پیشروی بیش از حد آن جلوگیری کرد.

در ارتباط با نسبت وجه نقد نیز به جز انحرافی که در سال ۹۸ رخداده است، در کل میتوان گفت این نسبت روندی صعودی را تجربه کرده است و توان شرکت از منظر پرداختهای نقدی روبه بهبودی بوده است. این موضوع سبب میشود تا شرکت از بحرانهای نقدینگی دور شود و نگرانی از آن سمت وجود نداشته باشد. از طرفی افزایش این نسبت و در کل تمامی نسبتهای نقدینگی سبب افزایش اعتماد بانکها و قرض دهندگان شده و میتواند رتبه اعتباری شرکت را افزایش داده و سبب تسهیل دریافت وام برای شرکت شود.

سخن پایانی آکادمی دانایان

در این مقاله به معرفی و بررسی نسبتهای نقدینگی شرکتها پرداختیم و درباره ی توان مالی شرکتها در پرداخت دیون کوتاهمدت صحبت کردیم. به طور خلاصه میتوان گفت این نسبتها نباید آنقدر کم باشند که توان شرکت در پرداخت را کاهش دهند و سبب مواجهه با بحران نقدینگی شوند و همینطور نباید آنقدر زیاد باشند که بیانگر عدم مولد بودن داراییها شوند.

اگر این مطلب برای شما مفید بوده است، پیشنهاد میکنیم با رفتن به صفحهی اصلی وب سایت ما، از آخرین مقالات، محتواهای تحلیلی و آموزشی بهرهمند شوید.

4 دیدگاه

نسبتای نقدینگی بیشتر برای دید کوتاه مدت کاربرد دارند؟ یا برای بلند مدت هم مناسب هستند؟

بله به طور معمول نسبتهای نقدینگی برای کوتاه مدت کارآمدتر هستند.

بسیار عالی بود ممنون.

ممنون از نظر شما