در کسب درآمد از سرمایه، باید دیدی فراتر از جبران بیارزش شدن پول به میزان نرخ تورم و کسب سود و سود مرکب داشته باشیم. این را هم باید بگوییم که در سرمایهگذاری اصولی لازم است تا در تمام جوانب، ریسکهایی که ممکن است سرمایه را تهدید کند، مورد بررسی و کنترل قرار دهیم. در این فرایند میتوانیم از طریق استراتژیهای درست مدیریت سرمایه، هم ریسک تورم را در طولانیمدت و هم ریسکهای سیستماتیک بازار و غیرسیستماتیک را در کوتاهمدت، تحتنظر داشته باشیم و با مدیریت آنها، از میزان ضرر بکاهیم و به میزان سود بیفزاییم.

همانطور که میدانیم از قواعد کلی ریسک و پاداش این دو قاعده است:

ریسک بیشتر = بازده بیشتر

ریسک صفر = سود واقعی نزدیک به صفر

درهرصورت ریسک در سرمایهگذاری تقریباً غیرقابلاجتناب است. حتی در صورت نداشتن هیچ سرمایهگذاریای باز هم شامل ریسک خواهیم بود: ریسک بیارزش شدن پول در درازمدت؛ پس هیچکس از مدیریت ریسک، برای ایجاد سود و بهحداقلرساندن ریسک بینیاز نیست.

تعریف مدیریت ریسک

در دنیای مالی، برای شناسایی، تجزیهوتحلیل، پذیرش یا کاهش آثار بخش مورد تردید (ریسکی) تصمیمات سرمایهگذاری نیاز به مهارتی به نام مدیریت ریسک وجود دارد. اساساً، مدیریت ریسک زمانی اتفاق میافتد که یک سرمایهگذار یا مدیر صندوق، پتانسیل زیانهای یک سرمایهگذاری را تجزیهوتحلیل کرده، تلاش میکند باتوجهبه اهداف سرمایهگذاری و میزان تحمل ریسک (risk tolerance) برای فرد/صندوق، اقدام (یا عدم اقدام) مناسب را انجام دهد. بهتر است ابتدا بدانیم چه ریسکهایی سرمایه را تهدید میکند.

اگر با خود مفهوم ریسک به درستی آشنایی ندارید. پیشنهاد میکنیم قبل از مطالعهی ادامهی این مقاله، نگاهی به مفهوم ریسک در سرمایهگذاری داشته باشید.

دستهبندی ریسکها برای مدیریت ریسک

مدیریت ریسک شامل دو دستهی کلی ریسکهای سیستماتیک و ریسکهای غیرسیستماتیک میشود. هر سرمایهگذاریای تحتتأثیر هر دو نوع ریسک خواهد بود. اگرچه ترکیب ریسک سیستماتیک و غیرسیستماتیک، از سهمی به سهمی دیگر و از بازاری به بازار دیگر متفاوت میشود.

آنچه قابل پیشگیری است ریسک غیرسیستماتیک است که برای کنترل آن میتوان از تحلیل تکنیکال، تحلیل بنیادی و تنوعبخشی در پورتفو کمک گرفت. اما ریسک سیستماتیک، غیرقابلکنترل است ولی با پیگیری اخبار و اتفاقات روز و مطالعهی پیشینهی تاریخی بازارها و اقتصاد جهان، تا حدی قابلپیشبینی و بهرهبرداری از موقعیتهای پیشآمده است. حال تعریف مختصری از این دو نوع ریسک خواهیم داشت.

ریسک سیستماتیک و مدیریت آن

ریسک سیستماتیک با کل سیستم (بازار) مرتبط است. این ریسک هر سهم و بازاری را تحتتأثیر قرار میدهد و غیرقابلکنترل است. بهعنوانمثال، تحولات کلان اقتصادی و سیاسی در سطح یک کشور یا در سطح بینالمللی، یک ریسک سیستماتیک است که میتواند بر کل بخشهای مالی مانند اوراق قرضه، سهام و بازارهای ارز تأثیر بگذارد. بدین ترتیب همهی بازارها و اوراق بهادار در این بخشها تحتتأثیر نامطلوب یا مطلوب آن قرار خواهند گرفت. مانند آثار همهگیری کرونا که در سراسر جهان تبعات مثبت و منفی گستردهای داشت. همانطور که گفتیم این نوع ریسک، ازقبل قابلمطالعه، پیشبینی و کنترل توسط سرمایهگذار نیست. اما این ریسک را میتوان با شناسایی بهموقع به فرصتی برای کسب سود یا پیشگیری از ضرر تبدیل کرد.

ریسک غیرسیستماتیک و مدیریت آن

دستهی دوم ریسکها، ریسکهای غیرسیستماتیک هستند که به طور خاص با یک شرکت یا بخش مرتبطاند. همچنین بهعنوان “ریسک قابل توزیع” شناخته میشود. یعنی میتوان آن را از طریق تنوع بخشیدن به پورتفوی سرمایهگذاری، کاهش داد. توزیع ریسک به این معناست که میتوان سرمایه را بین داراییها و سهمهای گوناگون توزیع نمود. بهاصطلاح با نچیدن همهی تخممرغها در یک سبد، از ضرر بزرگ و ورشکستگی جلوگیری نمود. همچنین از سود برخی زمینهها میتوان ضرر زمینههای دیگر سرمایهگذاری را پوشش داد.

ریسک غیرسیستماتیک مربوط به کل سیستم نیست. فقط ذاتی یک سهام یا صنعت خاص است و برای هر شرکت، سهم یا بازاری، متفاوت است. مثلاً اگر سرمایهگذار سهام نفتی خریداری کند. تمام ریسکهای مرتبط با صنعت نفت و خود آن شرکت را بر عهده میگیرد. برای مدیریت ریسک سرمایه در برابر ریسک غیرسیستماتیک، سرمایهگذار ممکن است بخشی از سرمایهی خود را به خرید سهام از شرکتی دیگر یا صنعتی غیرمرتبط اختصاص دهد تا در صورت کاهش سود صنعت یا شرکت اول، ضرر خود را از صنعت یا سهم دیگر جبران نماید.

چرا مدیریت ریسک مهم است؟

مدیریت ریسک روند مثبت و منفی احتمالیِ محل سرمایهگذاری را ارزیابی میکند. بهجای تمرکز صرف بر بازده پیشبینیشده، ازدستدادن بالقوهی سرمایه را نیز در نظر میگیرد و سرمایهگذار را از نتایج نامطلوبی که ممکن است با هر سرمایهگذاریای رخ دهد و حتی میزان عددی این ریسک، آگاه میسازد.

عواقب سوءمدیریت ریسک

مدیریت ناکافی ریسک میتواند عواقب شدیدی برای شرکتها، افراد، اقتصاد کل یک کشور یا حتی جهان در پی داشته باشد. بهعنوانمثال، اعطای وامهای پرریسک و مشکوکالوصول به افراد یا مؤسساتی که اعتبار کافی نداشتند، موجب فروپاشی پروژهی وامهای مسکن در سال ۲۰۰۷ و بهتبع آن جرقهی اولیهی آغاز رکود بزرگ امریکا (Great Recession) گردید. این فاجعه بر اثر تصمیمات نادرست در مدیریت ریسک سرمایه در سطح کلان رخ داد. هنگامیکه مؤسسات سرمایهگذاری این وامهای مسکن را خریداری و طراحی مجدد نموده، دوباره به افراد با اعتبار ضعیف فروختند. درواقع تخمین نادرست ریسک وامدهی به افرادی که توان و اعتبار لازم برای بازپرداخت اقساط وام خود را نداشتند منجر به شکست کلی پروژه و خسارات فراوان به اقتصاد امریکا در سطح ملی گردید.

روشهای اندازهگیری ریسک در مدیریت ریسک

به بیان تخصصیتر مدیریت ریسک، تجزیهوتحلیل بازده یک سرمایهگذاری در مقایسه با ریسک آن است با این انتظار که درجه بیشتری از ریسک با بازده مورد انتظار بالاتر جبران شود. ریسک یا همان “احتمال ضرر” را میتوان با استفاده از روشهای آماری اندازهگیری نمود. روشهایی که ریسک و نوسان سرمایهگذاری را پیشبینی نموده، سود مورد انتظار را تخمین میزنند. از تکنیکهای رایج مدیریت ریسک انحراف استاندارد، نسبت شارپ و بتا است. در ادامه به توضیح این روشهای آماری خواهیم پرداخت.

ابزار تشخیص ریسک از روش “انحراف از معیار” در مدیریت ریسک

انحراف معیار، پراکندگی دادهها را از مقدار مورد انتظار (استاندارد) آن اندازهگیری میکند که گاه بهصورت مطلق یا در مقایسه با آماری در دسترس همچون شاخص بازار قابل محاسبه است. انحراف از استاندارد یک سرمایهگذاری، معمولاً با اندازهگیری نوسانات بازده آن سرمایهگذاری، در مقایسه با میانگین نرخ بازده سالانهی سرمایهگذاریهای مشابه، بعلاوهی نرخ تورم تا پایان زمان سرمایهگذاری استفاده میشود. این نشان میدهد که بازده فعلی چه مقدار از بازده عادی تاریخی مورد انتظار خود انحراف دارد.

بهعنوانمثال، سهامی که دارای انحراف معیار بالایی است. نوسانات بیشتری را تجربه میکند، بنابراین ریسکپذیرتر محسوب میشود. این روش به سرمایهگذاران کمک میکند ریسک را بهصورت عددی ارزیابی کنند، یعنی بدانند میزان انحراف از معیار بازده این سرمایهگذاری میتواند در چه بازهای نوسان داشته باشد و احتمال این نوسانات چند درصد است. حال اگر افراد/صندوقها از نظر مالی، روانی یا اهداف تعیینشده توان تحمل این میزان ریسک را دارند، اقدام به سرمایهگذاری میکنند یا از آن عبور میکنند.

روش آماری تشخیص انحراف از معیار یا همان انحراف از استاندارد میانگین بازده سرمایهگذاری، برای ارزیابی پراکندگی نتایج تاریخی بسیار مفید است.

ابزار تشخیص ریسک توسط روش “ارزش در معرض خطر” در مدیریت ریسک

از دیگر انواع روشهای اندازهگیری و تخمین ریسک میتوان به روش “ارزش در معرض خطر” (Value at Risk) اشاره نمود. آنچه اغلب سرمایهگذاران واقعاً میخواهند بدانند این نیست که یک دارایی چقدر از نتیجهی مورد انتظارشان انحراف دارد، بلکه این است که اوضاع تا چه حد میتواند بد شود. روش آماری “ارزش در معرض خطر” (VAR) تلاش میکند میزان زیان سرمایهگذاری را با سطح اطمینان معینی در یک دوره معین، بهصورت کمّی تخمین بزند. بهعنوانمثال، این عبارت نمونهای از تعیین “ارزش در معرض خطر” است: “با سطح اطمینان ۹۵٪، بیشترین ضرری که در این سرمایهگذاری ۱۰۰۰ دلاری در یک افق زمانی دوساله خواهید داشت، ۲۰۰ دلار است.”

روش بتا (Beta) و مدیریت ریسک منفعل در مدیریت ریسک

یکی دیگر از روشهای تخمین ریسک که به سمت فرضیات مالی رفتاری گرایش دارد. روش بتا است که روشی کاهشی است. بتا نوسانات یا ریسک سیستماتیک یک دارایی، سهام یا پرتفو را در مقایسه با نوسانات کل بازار اندازهگیری میکند. بتا در مدل قیمتگذاری داراییهای سرمایهای (CAPM) استفاده میشود که رابطه بین ریسک سیستماتیک و بازده مورد انتظار برای داراییها یا سهام را توصیف میکند. بدین ترتیب که هر دورهای که طی آن بازده دارایی نسبت به دورهی قبل افت داشته باشد. یک درجه منفی (کاهش) دریافت میکند. کاهش سرمایه یک اصطلاح سرمایهگذاری است که به کاهش ارزش یک سرمایهگذاری یا یک سبد سرمایهگذاری از بالاترین ارزش آن تا پایینترین سطح تجربهشدهی آن اشاره دارد. این دادهها عامل مهمی در تعیین ریسک برای سرمایهگذاران است که در سالهای اخیر اهمیت بیشتری نیز در مدیریت دارایی پیدا کرده است.

در اندازهگیری افت ارزش (drawdown)، لازم است به سه مورد توجه کنیم:

میزان بزرگی هر دورهی منفی (چقدر بد است؟)

مدتزمان هر دورهی منفی (چه مدت طول میکشد؟)

فرکانس رخدادن دورهی منفی (هرچند وقت یکبار تکرار میشود؟)

مثالی از مدیریت ریسک

بهعنوانمثال، یک سرمایهگذار امریکایی میخواهد بداند صندوق سرمایهگذاری مشترکی که قصد سرمایهگذاری در آن را دارد، آیا میتواند به بازده شاخص کل S&P 500 (بورس سهام ۵۰۰ شرکت برتر سامی عام امریکایی) برسد یا خیر و اینکه ریسک این سرمایهگذاری نسبتاً چقدر است. یکی از معیارهای این برآورد، روش اندازهگیری بتا (معروف به “ریسک بازار”) است که بر اساس ویژگی آماری کوواریانس محاسبه میشود: بتای بیشتر از ۱ نشاندهنده ریسک بیشتر از بازار و بالعکس است.

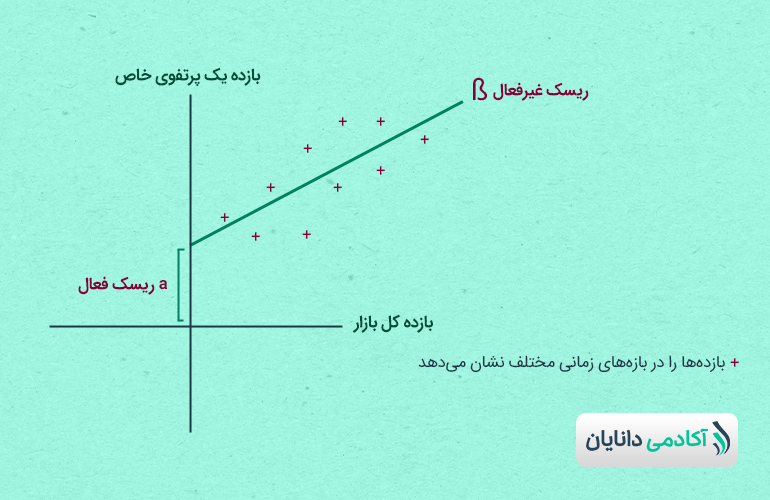

بتا به ما کمک میکند مفاهیم ریسک غیرفعال و فعال (passive and active risk) را درک کنیم. نمودار زیر یک سری از بازدهها را در بازههای زمانی مختلف نشان میدهد (هر نقطهی داده با برچسب “+” مشخص شده) که بازده یک پرتفوی خاص R(p) را در مقابل بازده کل بازار R(m) مورد مقایسه قرار داده است. ازآنجاکه بازده بهصورت نقدی (در قالب داراییهای جاری) تعدیل میشوند، نقطهای که در آن محور x و y تلاقی میکنند، بازده معادل نقدی (cash-equivalent return) است.

رسم خطی از بهترین تناسب از طریق نقاط داده به ما امکان میدهد ریسک غیرفعال (بتا) و ریسک فعال (آلفا) را بهصورت کمی درآوریم. گرادیان (شیب) خط، بتای آن است. بهعنوانمثال، گرادیان ۱.۰ نشان میدهد که بهازای هر واحد افزایش بازده بازار، بازده پرتفوی نیز یک واحد افزایش مییابد. مدیر مالیای که از استراتژی مدیریت منفعل استفاده میکند، میتواند با درنظرگرفتن ریسک بازار بیشتر (یعنی بتای بیشتر از ۱) بازده پرتفوی را افزایش دهد یا متقابلاً با کاهش بتای سبد به زیر یک، ریسک (و بازده) سبد را کاهش دهد.

اندازهگیری ریسک بازده یک پورتفو در مقایسه با بازده کل بازار بر اساس روش تشخیص ریسک بتا

همانطور که دیدید انواع روشهای آماری تخمین ریسک نهتنها میزان ریسکهای سیستماتیک و غیرسیستماتیک را بهصورت کمّی اندازه میگیرند (حتی تأثیر بالقوهی نرخ ارز را در بازده مورد انتظار محاسبه میکنند)، بلکه سطح اطمینان (confidence interval) از بازده محتمل سرمایهگذاری را نیز ارزیابی میکند، یعنی میتوان از طریق آنها تشخیص داد حداقل و حداکثر احتمال تحقق بازده موردنظر (likelihood of an outcome) و درصد وقوع ریسک پیشبینیشده چقدر است.

سخن پایانی آکادمی دانایان

همانگونه که دانستیم ریسک، بخشی جداییناپذیر از سرمایهگذاری و بازده است. هر سرمایهگذاری درجاتی از ریسک را در بر میگیرد، مثلاً میزان ریسک در مورد اوراق قرضهی دولت آمریکا نزدیک به صفر است یا ریسک برای سهام کسبوکارهای جسورانه، بازارهای نوظهور یا املاک و مستغلات در بازارهای با تورم شدید، بسیار بالا در نظر گرفته میشود. ریسک هم بهصورت مطلق و هم بهصورت نسبی قابلسنجش است. درک کامل ریسک در اشکال مختلف آن میتواند به سرمایهگذاران کمک کند فرصتها، مبادلات و هزینههای مرتبط با رویکردهای مختلف سرمایهگذاری را بهتر درک کنند. مدیریت ریسک در هر نقطهای از حوزه مالی اتفاق میافتد. کارگزاران بورس از ابزارهای مالی مانند اختیارات و قراردادهای آتی استفاده میکنند و مدیران صندوقها، از استراتژیهایی مانند تنوعبخشی به پرتفوی، تخصیص دارایی یا استراتژی متناسبسازی اندازهی حساب سرمایهگذار و تحمل ریسک آن، برای کاهش یا مدیریت مؤثر ریسک استفاده میکنند.

2 دیدگاه

به جز بانک چجوری میتونیم سرمایهگذاری بدون ریسک یا کم ریسک داشته باشیم؟

سرمایهگذاری در اوراق با درآمد ثابت یا صندوق طلا و همچنین صندوقهای شاخصی و صندوق با درآمد ثابت میتوانند گزینه مناسبی برای سرمایهگذاری کم ریسک محسوب شوند.